¿Qué dice (realmente) Goldman Sachs sobre Bitcoin y la economía?

No hay certezas. Solo probabilidades. El tiempo pasa. Y nuestras expectativas se van adaptando. “Lo peor está por venir”, nos advierte el Fondo Monetario Internacional (FMI). Jamie Dimon, CEO de JPMorgan Chase, anticipa una “tormenta” y califica la situación como “muy seria”. Jeff Bezos, ex CEO de Amazon, también ha expresado una opinión en la misma línea. Y David Solomon, CEO de Goldman Sachs, nos dice que “hay una buena posibilidad de que tengamos una recesión en los Estados Unidos”.

Los ingresos de los grandes bancos han estado cayendo inclementemente durante este ciclo económico. Debido al colapso de los precios en los mercados bursátiles, se podría decir que la banca de inversión no ha estado en su mejor momento. Al hacer la comparación con el año pasado, en términos de ingresos, JPMorgan Chase ha caído en un 17%. Citi ha caído en un 25%. Morgan Stanley ha caído en un 29%. Y Goldman Sachs ha caído en un escandaloso 43%.

Goldman Sachs ha sido el patito feo de este grupo. Y lo ha sido gracias a su énfasis en la inversión. Con Marcus, el banco ahora pretende incursionar en el mundillo de los pagos y los préstamos al consumidor. De este modo, equilibrar la balanza. Su enfoque en la inversión ha servido muy bien en periodos de bonanza. Sin embargo, esta configuración no ha funcionado tan bien últimamente. Su grado de especialización está saliendo caro. No hay que ser un genio para saber que Goldman Sachs necesita diversificar su negocio. Claro que Marcus, su banca de consumo en línea, todavía no es tan rentable como para poder cubrir por los ingresos perdidos en sus otras áreas.

David Solomon, CEO de Goldman Sachs, está viendo una “buena posibilidad de recesión”. Y anticipa “mucha volatilidad en el horizonte”. Por ende, recomienda cautela para los inversores. O sea, hay que estar preparados. Y esta recomendación es particularmente relevante para los inversores de activos de riesgo (como Bitcoin).

Debemos recordar que estamos en tiempos de volatilidad e incertidumbre. En consecuencia, los inversores, por lo general, se tornan más conservadores. El apetito por el riesgo disminuye. Esto, en la práctica, normalmente significa que los inversores buscan refugio en el efectivo y los bonos. De esta forma, se incrementa la estabilidad y la predictibilidad al portafolio. No es casual que el estratega de Goldman Sachs, Kamakshya Trivedi, prevé un dólar más fuerte para los próximos trimestres.

Ahora bien, sabemos que el efectivo y los bonos no son la mejor solución a largo plazo en un entorno inflacionario. Se trata (obviamente) de una solución a corto plazo. En el corto plazo, la medida funciona. Porque la gran mayoría prefiere perder poco con el dólar que perder mucho en activos de riesgo. Claro que, tarde o temprano, hay que invertir en algo que suba con la inflación. Muchos inversores están comenzando a ver una opción en las mercancías y en las compañías (defensivas y valor) por oportunidades y diversificación. Sin embargo, no es fácil hacer una selección en estos momentos de tanta incertidumbre.

Algunos analistas en Goldman Sachs sí han hablado sobre las probabilidades de un “soft landing”. Ese escenario todavía es posible. Y los datos del mercado laboral, ciertamente, están sugiriendo esta posibilidad. Por supuesto que este escenario, con el pasar del tiempo, ha perdido mucha fuerza. ¿Por qué? Bueno, porque todo dependerá de la inflación y de la política monetaria. Si la inflación se niega a bajar y la Reserva Federal se ve en la obligación de subir las tasas mucho más de lo anticipado, el mercado laboral seguramente sentirá el golpe.

En documentos del 2020, Goldman ha dicho que las criptomonedas como Bitcoin no son un activo clase (asset class), porque no generan flujo de dinero como los bonos y no generan ingresos relacionados al crecimiento global. Adicionalmente, son una mala cobertura contra la inflación. Estos comentarios tienen la capacidad de hervir la sangre de los bitcoiners más fanáticos. Sin embargo, lo “ofensivo” no quita lo veraz. Cabe destacar que Goldman Sachs ofrece incluir criptomonedas en portafolios de inversión para sus clientes de alto perfil.

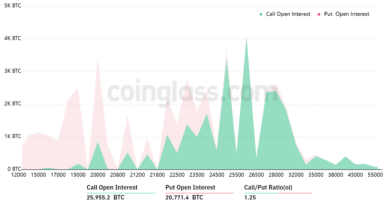

Bitcoin es un código. Y ese código funciona como un activo especulativo. El código representa una tasa de intercambio. Esa tasa de intercambio fluctúa con la oferta y la demanda. Entonces, muchos buscan comprar barato y vender caro para obtener una ganancia. El riesgo (de perder) y la oportunidad (de ganar) se relaciona directamente a su volatilidad. Nos guste o no, Bitcoin, en esta etapa de su breve historia, se comporta como un activo de riesgo. Su correlación con el S&P 500, Nasdaq y Big Tech es clara y evidente.

Otros analistas dentro de Goldman Sachs están presentando el asunto en otras palabras. Zach Pandl ha dicho que Bitcoin competirá con el oro como “reserva de valor”. Sin embargo, hay que reconocer que en estos momentos este es un escenario hipotético. Es importante diferenciar la aspiración con la realidad. Un activo de riesgo, pese a su gran potencial, muy difícilmente se puede considerar una “reserva de valor” debido a la volatilidad. La estabilidad (a corto y a largo plazo) es una de las características más importantes para una reserva de valor.

En el fondo, la guerra de términos es un asunto psicológico. La palabra “riesgo”, debido a su connotación negativa, es constantemente malinterpretada por los más sensibles de la ortodoxia. Y, al mismo tiempo, conceptos como “reserva de valor” y “refugio seguro”, debido a su connotación positiva, son aceptados con gran facilidad. Sin embargo, no podemos tapar el sol con un dedo. Abusar del lenguaje no es la solución más sensata. Cambiar la realidad con el lenguaje es la solución de los fanáticos. Sin embargo, un inversor serio llama las cosas por su nombre. Las aspiraciones son aspiraciones. Y la realidad es la realidad.

Goldman Sachs es una organización muy grande. No todos los departamentos piensan igual. No todos los analistas piensan igual. Y no todas las opiniones se mantienen igual en el tiempo. Las cosas cambian. Y las perspectivas evolucionan. No hay nada más impreciso que la precisión en un pronóstico. Mucho de lo que se dice es subjetivo. Y las opiniones de ayer no necesariamente son iguales a las opiniones de mañana. Solo los tontos no cambian de opinión.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.