El banco pro-cripto que beneficia a Buffett. ¿Cambio de opinión?

Warren Buffett es un inversor que ha hecho una fortuna invirtiendo en empresas que le parecen rentables y seguras. Su opinión es muy respetada por muchos que lo consideran un genio de las finanzas. Por eso, cuando Warren Buffett expresa sus críticas de las criptomonedas, muchos se quedan con la boca abierta. ¿Cómo puede ser que alguien tan inteligente no vea el potencial de las monedas digitales?

Algunos defensores de las criptomonedas se sienten ofendidos por las críticas de Buffett y lo acusan de ser un viejo anticuado que no entiende la tecnología. Otros, en cambio, prefieren ignorar sus palabras y seguir confiando en el futuro de las criptomonedas. Pero, ¿no sería más sensato escuchar lo que tiene que decir alguien con tanta experiencia y éxito? Tal vez, detrás de sus críticas haya una sabiduría que nos pueda ayudar a mejorar nuestra forma de invertir.

No se trata de seguir ciegamente lo que dice Warren Buffett, sino de analizar sus argumentos con mente abierta y crítica. Quizás así podamos aprender algo nuevo y evitar cometer errores que nos puedan costar caro.

Ahora bien, para comprender un poco mejor el punto de vista de Warren, quizás podamos empezar hablando de que Buffett no le gusta invertir en oro. Sí, el hombre no quiere saber nada del metal precioso como inversión.

Bueno, para Buffett, el oro es un activo improductivo. Es decir, no genera nada más que lo que vale. El oro solo brilla, pero no produce. No crea bienes ni servicios que satisfagan las necesidades humanas. No paga dividendos ni intereses. No crece ni se multiplica. Solo se queda ahí, esperando a que alguien lo compre o lo venda.

En cambio, Buffett prefiere invertir en activos productivos. Esos son los que generan valor añadido, beneficios y rentas. Por ejemplo, una granja. Una granja es un activo que produce alimentos, que son esenciales para la vida. Una granja puede aumentar su producción, mejorar su calidad y diversificar sus cultivos. Una granja puede pagar a sus trabajadores, a sus proveedores y a sus accionistas.

Imagina por un momento que eres un náufrago. Estás solo en una isla desierta y solo puedes rescatar dos cosas de los restos del avión. ¿Qué prefieres llevar contigo? ¿Un cofre lleno de oro o herramientas y materiales que te ayuden a sobrevivir?

La respuesta parece obvia, ¿verdad? El oro no te sirve de nada en una isla desierta. No puedes comerlo, ni beberlo, ni usarlo para hacer fuego o construir un refugio. Más allá de su uso en la joyería y la industria, el oro en barras y monedas solo tiene valor porque la sociedad así lo ha acordado. Es una tecnología social, como el dinero o el crédito. Pero, en soledad, esas tecnologías pierden su sentido.

En soledad, te das cuenta de que el ser humano tiene necesidades muy concretas: alimentarse, hidratarse, protegerse, comunicarse, etc. Y para satisfacer esas necesidades, necesitas producir bienes y servicios. Necesitas transformar los recursos naturales en algo útil para ti. Necesitas crear valor.

Eso es lo que hace un activo productivo: crea valor. Un activo productivo es algo que produce bienes o servicios que satisfacen las necesidades humanas. Por ejemplo, una granja, una fábrica, una empresa, una patente, etc. Un activo productivo genera beneficios y rentas para su dueño.

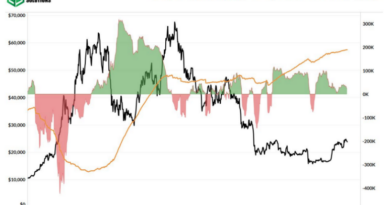

En cambio, un activo no productivo es algo que no produce nada más que lo que vale. Un activo no productivo es algo que solo cambia de manos según la oferta y la demanda. Por ejemplo, el oro, el arte, las joyas, los coleccionables, las antigüedades, las criptomonedas, etc. Un activo no productivo no genera ingresos ni crecimiento para su dueño. No tiene valor interseco. Pero sí tiene valor monetario. Puede aumentar de precio con una mayor demanda. Sin embargo, no se crea riqueza real. Es más bien un concurso de popularidad.

Hace poco, por ejemplo, nos enteramos de que Warren Buffett había invertido en una mina de oro. Y, en la prensa, algunos opinadores comenzaron a especular que eso era una evidencia de que Buffett había cambiado de opinión en torno al oro. Pero estos opinadores cometieron un error. No es lo mismo comprar oro que comprar una mina de oro. Son cosas muy diferentes. Una mina es un negocio productivo. El oro es un metal inanimado.

Es decir, todo parece indicar que Buffett no ha renunciado a su filosofía de inversión. Él sigue prefiriendo los activos productivos a los no productivos. Él sigue buscando empresas que creen valor y generen beneficios.

Una mina de oro es un negocio productivo. Al igual que una petrolera, una mina de oro extrae un recurso natural y lo convierte en un producto comercializable. Una mina de oro tiene costes, ingresos, márgenes, inversiones, etc. Una mina de oro puede aumentar su eficiencia, reducir sus riesgos y mejorar su rentabilidad.

En cambio, el oro es un activo no productivo. El oro solo vale lo que el mercado esté dispuesto a pagar por él. El oro no produce nada más que lo que pesa. El oro no tiene ingresos, ni márgenes, ni inversiones, etc. El oro solo depende de la oferta y la demanda.

Ahora tenemos una noticia similar cuando se dice que Warren Buffett invirtió en un banco brasileño, en este caso Nubank, que a su vez es criptoamigable. Entonces, eso, de pronto, quiere decir que Buffett se está beneficiando de algo que tanto critica. Pero es una lógica muy fallida. Buffett tiene acciones en muchos bancos y esos bancos hacen muchos negocios que Buffett puede o no aprobar. Pero eso no importa. Los bancos son activos productivos. Y a Warren le gustan los bancos.

En mi opinión, la preferencia de Buffett por activos productivos tiene mucho sentido. Y en lo personal, coincido en que la mayoría de nuestro patrimonio debe estar en activos productivos. Pero no necesariamente debemos pensar en absolutos. Podemos tener diversidad. Y, en nuestra estrategia, sin ningún problema, podemos hacer un espacio para activos no productivos como el oro y Bitcoin. ¿Por qué no? O sea, si la meta es crecer financieramente, podemos crecer con activos productivos y no productivos. Lo que ocurre es que los activos no productivos son más difíciles de valorar. Eso implica que son más riesgosos. Pero el riesgo se puede gestionar.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.