Tether: ¿Falsa alarma o bomba de tiempo?

Se usa el término “FUD” comúnmente para denunciar una campaña de desprestigio infundada. El FUD es una táctica propagandística que se esparce con malicia. Y su fundamento es esencialmente irracional. FUD: “Fear”, “uncertainty”, y “doubt”. Miedo, incertidumbre y duda en español.

Estamos tocando este tema hoy en el contexto de las preocupaciones en torno a Tether y Binance. Sí, hay personas buscando que el bosque arda. Pero eso no implica que todos los miedos, las incertidumbres y las dudas sean totalmente irracionales. En muchos casos, es el resultado de las malas prácticas y la falta de transparencia de algunos actores. Si no te sometes a una auditoría completa e independiente, es solo lógico que tus usuarios comiencen a dudar de tus finanzas. La opacidad no te convierte en culpable. Pero sí te convierte en sospechoso.

Durante un pánico generalizado, lamentablemente, pagan justos por pecadores. Si los usuarios entran en pánico y comienzan a retirar su dinero, la falta de liquidez se torna un peligro para todos los negocios. Tanto los solventes como los no solventes pueden caer en el proceso.

Un “bank run” tiene el don de la profecía autocumplida. Es causa y efecto al mismo tiempo. Y puede o no ser la responsabilidad de la empresa en cuestión. El problema radica en el frágil balance entre los pasivos y los activos. Utilicemos como ejemplo a un banco convencional. Los activos de un banco normalmente están en la calle en forma de créditos a largo plazo. Sin embargo, sus pasivos son los depósitos de los clientes que se puede retirar en cualquier momento. Si la mayoría de los clientes deciden retirar todo dinero al mismo tiempo, los problemas de liquidez son inevitables.

En este caso, hay dos soluciones. La primera solución es la implementación de un “corralito”. Es decir, suspender los retiros temporal o indefinidamente. Lo que normalmente genera más pánico e indignación. En la historia reciente, Líbano, Chipre y Argentina se nos presentan como casos ejemplares.

La segunda solución es la intervención temprana del prestamista de “última instancia”. En otras palabras, el banco central inyecta liquidez en el sistema bancario para frenar el pánico. De esta forma, el miedo desaparece. Porque los clientes tienen la seguridad que el banco sí podrá responder a todas las solicitudes. En la historia reciente, tenemos el ejemplo de la crisis crediticia del 2007-2009 en los Estados Unidos. Esta medida también es muy controversial, porque el público percibe esta solución como un subsidio a los banqueros. Pero esta solución evita la quiebra del sistema a beneficio de toda la economía. Estas inyecciones de liquidez no son un premio a las manzanas podridas. En realidad, son un mal necesario para evitar que las manzanas podridas contaminen a todo el sistema. Esa medida, en realidad, es un seguro que nos cubre de los riesgos asociados a los “bank runs”.

Ahora bien, en el caso de dos nobancos no registrados como Tether y Binance, la opción del prestamista de “última instancia” no aplica. Estas empresas están solas. Lo que añade un riesgo adicional para los depositantes. ¿Regulación? Muy poca. ¿Transparencia? Muy poca. ¿“Prestamista de última instancia”? No hay. No aplica. En ambos casos, lo que realmente tenemos es la información proporcionada por las mismas empresas. La página web de Tether nos habla de un activo maravilla. Y los tuits de CZ nos hablan de una compañía más sólida que el Fuerte Knox. ¿Otra cosa van a decir?

Caso Celsius, caso FTX, caso Lehman Brothers, caso Enron y muchos otros. ¿Qué decían públicamente sus voceros antes del colapso? Cada uno defendió lo suyo hasta el final. Todos con la soga al cuello, pero todos minimizando el drama para no crear más pánico. Pero el problema suele ser el mismo. Se tomaron muchos riesgos debido a un exceso de confianza. Y, después de un cambio de vientos, el asunto se salió de las manos. Durante el boom, se tomaron demasiadas libertades y se les volvió la tortilla al final.

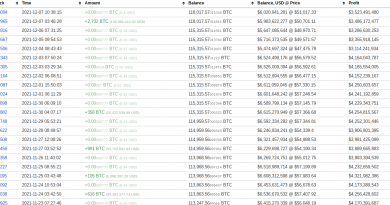

Tether siempre ha estado en el centro de muchas sospechas. ¿Por qué? Bueno, por su falta de transparencia, por sus numerosas visitas a los tribunales y por sus declaraciones contradictorias. ¿Tiene Tether las reservas para mantener la paridad? En el pasado, ellos, al parecer, han reconocido que la paridad no siempre ha sido exacta. Sin embargo, aparentemente, se han hecho esfuerzos para llevar esa paridad a un 100%. Se habla de activos líquidos y de deudas a corto plazo, pero no se dan todos los detalles al respecto. Esta supuesta “salsa secreta” es una fuente de muchas preocupaciones.

¿Falsa alarma o bomba de tiempo? No lo sabemos. Solo el tiempo dará la respuesta. Eso se lo debemos a la falta de transparencia. Sin una auditoría completa e independiente, todo se convierte en suposiciones y especulaciones. Sin un ente regulador realizando una supervisión exhaustiva, cualquier cosa puede pasar. Debido a esta situación de información asimétrica, todo se vuelve un asunto de confianza. ¿Le creemos Tether? ¿No le creemos a Tether?

Ante la duda, muchos han escogido irse a la competencia. Y, de hecho, las demás stablecoins se han beneficiado bastante de la opacidad de Tether. La stablecoin de Circle y la stablecoin de Binance han ganado muchos de los espacios perdidos por Tether. Sin embargo, Tether todavía se mantiene muy popular. De hecho, Tether están en todas partes. Pese a toda la controversia a su alrededor, su capitalización es muy grande y su volumen de actividad es la mayor del ecosistema. He ahí la gran ironía en torno a Tether.

Su longevidad y el efecto red favorecen a Tether. Muchos usuarios asumen que Tether es demasiado grande para caer. Y esta percepción puede retrasar lo inevitable o evitar el desastre. En este momento, es muy difícil hacer predicciones. Lo que sí es claro que Tether presenta un riesgo. La solución de muchos usuarios (me incluyo) ha sido usar Tether en la medida de lo necesario, pero no mantener Tether por mucho tiempo.

Una anécdota. Ayer me provocó comer mexicano. Y, entre las formas de pago, leí “Bitcoin” entre las distintas opciones. Me fui por esa opción. Pero el pago se debía realizar con Binance Pay y en USDT. ¿Por qué en Tether? “Es igual al dólar”, me dijo el encargado con gran ingenuidad. Por ende, pagué mi cuenta con Tether y punto. He ahí la fortaleza de Tether.

¿Falsa alarma o bomba de tiempo? No lo sabemos. Sin toda la información a la mano, no podemos hablar con mucha propiedad. Sin embargo, a nivel personal, es cuestión de sopesar los riesgos. ¿Vale la pena asumir ese riesgo?

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.