¿Qué pasará cuando se apague la impresora de dinero?

Los billetes caen del cielo como lluvia tropical. Me refiero, obviamente, a los estímulos monetarios realizados por la Reserva Federal de los Estados Unidos. Estos paquetes de estímulos han sido especialmente implementados para reactivar la economía. La crisis del coronavirus han generado una caída dramática de la demanda y estas inyecciones de liquidez de emergencia han sido ideadas para subir esa demanda. No son un capricho irresponsable. Lo que aquí se está buscando es el bien común. Es estrategia. En otras palabras, la idea es bajar la tasa de desempleo. Sin embargo, la “impresión de dinero” es una medida sumamente criticada por algunos. ¿Por qué indigna a tanta gente? ¿Y qué pasará cuando se apague la impresora?

La frase “impresora de dinero”, por sí sola, revela un sesgo. Uno se imagina a una banda de criminales imprimiendo dinero de la nada en busca de lucro personal. Suena a crimen. En el mejor de los casos, una arbitrariedad muy inmoral. De hecho, toda la narrativa de la impresión de dinero parece una teoría de conspiración. Se trata de una vulgar estafa. El Gobierno estafando a su propia gente imprimiendo papel sin valor real. Claro que todo eso nos lleva inevitablemente al tema gubernamental. Ya que el Gobierno es un ente público.

Sigue leyendo: EE.UU. imprimió más dinero en un mes que en dos siglos

Resulta claro que cuando se habla del Gobierno como el enemigo uno podría asumir que los ciudadanos en cuestión no confían en el Gobierno que oficialmente los representa. Las personas que confían en su propio Gobierno en raras ocasiones hablan de impresión de dinero. En su lugar, se usa el término política fiscal y monetaria. Es una frase mucho más neutral. O se podría decir que es una frase más institucional. Ente público significa de la gente, por la gente y para la gente. Entonces, aquí no hay un ellos vs nosotros. No hay estafadores y estafados. Solo hay ciudadanos, instituciones, y una política fiscal y monetaria. Al menos en teoría.

Cuando decimos que un banco central imprime dinero de la nada en realidad se está usando la expresión con licencia poética. Primero, debemos recordar que los bancos centrales están regidos por la ley. Están obligados por la ley a servir al público. Es decir, existe una regulación que indica sus funciones y sus límites. O sea, no pueden hacer su regalada gana.

Por otro lado, existen dos elementos muy importantes en toda la ecuación. La producción nacional y los impuestos. Nos guste o no, hay un contrato entre los ciudadanos y su Gobierno. El Gobierno, en nombre del colectivo, impone a todos la ley del lugar y la ciudadanía debe pagar impuestos para financiar a la institución. Se podría decir que el Gobierno tiene ese derecho. La comprensión de esto es importante a la hora de hablar del dinero. Pagamos impuestos con la moneda de curso legal. El tío Sam, por ejemplo, acepta dólares. ¿Pueden ver a donde voy con esto? Los impuestos van unidos a las producciones de bienes y servicios, y el Gobierno tiene derecho a recolectar impuestos para su funcionamiento. Si el Gobierno imprime dinero y lo usa para sus pagos, esa impresión es legítima por el tema de los impuestos.

Claro que se dice fácil, pero en la práctica no lo es. Hay un presupuesto, y una serie de impuestos. Pero, ¿cuánto dinero se debe imprimir para que el número cuadre? Aquí no hay más opción que usar los datos. La inflación es probablemente el dato más relevante en relación a la impresión de dinero. El precio se define de acuerdo a la relación que existe entre el suministro monetario y los bienes disponibles. Si los precios suben, es que hay mucho dinero en circulación. Si los precios bajan, es que hay muy poco dinero en circulación. Se trata de la estabilidad.

Sigue leyendo: Winklevoss: el dólar estadounidense ahora es ‘dinero divertido’ y eso favorece a Bitcoin

La Reserva Federal de los Estados Unidos tiene la responsabilidad de administrar el suministro del dinero en la economía. Más que imprimir dinero de la nada. Lo que en el fondo se hace es reflejar con emisión de dinero la economía real. O, para decirlo de otro modo, se provee la liquidez monetaria requerida para la producción de bienes y servicios del momento. Entonces, se imprime esencialmente con la producción como base referencial. No es de la “nada”. La sociedad toda produce y una institución aporta el instrumento requerido. El dinero es un instrumento. Es un medio que facilita el intercambio comercial dentro una sociedad. No cualquiera puede imprimir el dinero. Entonces, la sociedad delega esta función a un ente público.

Uno podría decir que todo eso es una gran farsa, porque las personas en el Gobierno son unos bandidos que no representan los intereses del pueblo. Pero esto ya es un debate político. Y aquí lo que nos ocupa es el sistema monetario. Entonces, para no volver esto un desastre. Es obligatorio que nos mantengamos apegados a lo estrictamente económico en lo que corresponde a la autoridad monetaria, sus funciones y sus mecanismos.

El coronavirus destruyó la demanda generando una crisis deflacionaria. La economía se quedó sin liquidez y es responsabilidad de la autoridad monetaria del lugar proveer esa liquidez. La caída de la demanda baja los precios y produce desempleo. Es el trabajo de la Reserva Federal impulsar el equilibrio monetario en pro de la recuperación económica. Eso es lo que llamamos paquetes de estímulos.

Sin embargo, el asunto es más complicado de lo que parece. La Reserva Federal, por ley, no puede gastar dinero. Solo puede definir la tasa de interés de los préstamos bancarios y únicamente puede adquirir instrumentos financieros. El problema con los préstamos es que durante una crisis como la actual muchos se abstienen de solicitar préstamos, pese a las bajas tasas de interés, debido al miedo y a la incertidumbre. Y, en muchos casos, el endeudamiento es tan alto y los colaterales se han depreciado tanto que las tasas de interés (la política fiscal) ya deja de ser útil o relevante. Es decir, deja de tener un efecto.

La opción que nos queda es la adquisición de activos financieros. Eso es la compra de bonos del Tesoro y bonos corporativos. Esto infla los precios de los activos financieros. Pero no siempre ayuda a la economía real. El problema es la velocidad del dinero. Es decir, el nuevo dinero normalmente se queda estancado en los mercados financieros y no llega a la economía porque nadie lo quiere gastar. Eso, por lo general, crea una burbuja financiera en los mercados y acentúa la desigualdad. Porque los más beneficiados son los dueños de activos. Esto es paradójico, porque estos fondos “públicos” se liberan para rescatar a la economía toda, pero terminan beneficiando a unos pocos ricachones.

Sigue leyendo: La deuda de EE.UU. alcanza el equivalente a 2,650 millones de Bitcoin

En un mundo ideal, la solución está en el Gobierno. Porque, a diferencia de los bancos centrales, el Gobierno sí puede gastar dinero. Entonces, en teoría, la Reserva Federal podría comprar bonos del Tesoro. El Gobierno podría usar ese dinero para incrementar sus gastos en ayudas, inversiones y compras. Al mismo tiempo, se podrían subir los impuestos en los sectores menos golpeados por la crisis. De este modo, se reactiva la economía sin causar desigualdad. Eso se ha hecho en el pasado y ha dado excelentes resultados.

Ahora es diferente. El tío Sam no quiere subir los impuestos, ni quiere aumentar el gasto sustancialmente. Y, además, el endeudamiento es tal que aumentar el gasto implica un déficit aún mayor. Y por razones políticas lo que se quiere es un Gobierno pequeño, a pesar de que la estrategia en la práctica significa un déficit enorme y gran desigualdad.

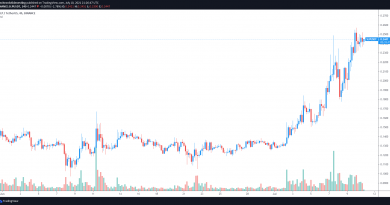

La impresora de dinero se apagará cuando aumente la inflación y el empleo. Cuando paren los estímulos, los primeros afectados serán los mercados financieros. Wall Street, el oro, Bitcoin, cripto. Así de sencillo. La burbuja financiera que se ha estado formando desde el crash de marzo ha estado impulsada principalmente por las adquisiciones realizadas por la Reserva Federal como parte del paquete de estímulos. Sería muy razonable asumir que la descontinuación de estas medidas secaría la fuente de la bonanza para los mercados. Si se detiene la lluvia, tendremos una sequía.