¿Qué diablos ocurrió en 1971 (y por qué rayos importa tanto ahora)?

Creada en marzo, la cuenta publica numerosas veces a la semana a su creciente base de fans de 10.500 seguidores. Un post típico presenta un gráfico que muestra cómo ha crecido la desigualdad en los últimos años, la inflación se ha disparado y cómo la gente corriente está perdiendo casas y acciones debido al bajo crecimiento de los salarios. En algún lugar del gráfico habrá una pequeña flecha apuntando a 1971, que destaca cuando la podredumbre se puso en marcha.

E invariablemente plantea una pregunta como: “¿Qué diablos pasó a los salarios en 1971?” O, en un gráfico que muestra una polarización política cada vez más amplia: “¿Qué diablos ocurrió en 1971 y eso llevó a tal divergencia en el pensamiento político?“

Sus seguidores notan fenómenos similares y contribuyen al meme etiquetándolos. Hace unas semanas alguien volvió a publicar un artículo del New York Post mostrando un declive en la felicidad de los adultos blancos de menor estatus socioeconómico desde principios de los 70, preguntando: “Gee I wonder #wtfhappenedin1971”, traducido al español como “¿Qué diablos pasó en 1971?”

Entonces, ¿qué pasó en 1971?

El sitio web “WTF Happened in 1971” sugiere que todos estos efectos dispares están conectados con el Presidente Richard Nixon llamando el tiempo en el sistema financiero de Bretton Woods que vinculó el valor de la moneda de reserva del mundo – el dólar de EE.UU. – al oro.

El “patrón oro”, como es conocido, apuntaló las finanzas mundiales desde 1944, cuando las Naciones Aliadas de la Segunda Guerra Mundial, incluidos los EE.UU., Canadá, las naciones de Europa Occidental, Australia y Japón, negociaron las reglas del sistema monetario internacional con tipos de cambio fijos entre las monedas. Esto tuvo lugar en un hotel de Bretton Woods, New Hampshire. En ese momento los EE.UU. controlaban dos tercios del oro del mundo e insistían en que el sistema se basaba en el oro y el dólar estadounidense.

El sistema significaba que, en teoría, se podían canjear 35 dólares por una onza de oro, aunque en realidad era ilegal que los ciudadanos estadounidenses tuvieran oro entre 1933 y 1974, después de que el gobierno tuviera problemas para respaldar la moneda durante la Gran Depresión. Sin embargo, los gobiernos extranjeros podían cambiar dólares por oro a esa tasa. El gobierno nuevamente tuvo problemas para respaldar la moneda con oro a finales de los 60, después de imprimir demasiado dinero para pagar cosas como la guerra de Vietnam y varios programas de bienestar, lo cual fue la razón por la cual Nixon mató al sistema el 15 de agosto de 1971.

Sí, pero fue algo bueno

Los efectos de esto son impugnados, por decir lo menos. El Fondo Monetario Internacional (FMI), por ejemplo, sugiere que los temores de entonces de que el alejamiento del oro pusiera fin a la era de rápido crecimiento estaban fuera de lugar. “De hecho, la transición a los tipos de cambio flotantes fue relativamente suave, y fue ciertamente oportuno: los tipos de cambio flexibles facilitaron que las economías se ajustaran a un petróleo más caro, cuando el precio empezó a subir repentinamente en octubre de 1973. Desde entonces, los tipos de cambio flotantes han facilitado los ajustes a las perturbaciones externas“.

Para muchos economistas keynesianos tradicionales, dejar atrás el patrón oro ha proporcionado a los gobiernos la flexibilidad de utilizar políticas monetarias y fiscales activistas para responder a las crisis económicas o prevenirlas. Por ejemplo, sin el programa de expansión cuantitativa “ilimitada” de la Reserva Federal (impresión de dinero) este año, la economía puede haber caído en un agujero tan profundo que los EE.UU. nunca podría haber salido de él. Y la incapacidad de Grecia de inflarse a sí misma para salir de su crisis de deuda soberana en los años posteriores a la crisis financiera mundial fue parte de la razón por la que tuvo que adoptar medidas de austeridad paralizantes. Encuestas de los principales economistas sugieren que 9 de cada 10 piensan que volver al patrón oro sería un desastre.

No, dejar el patrón oro fue un desastre

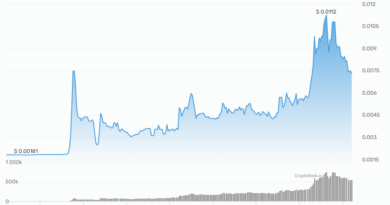

Pero el sitio web “WTF Happened in 1971” cuenta una historia diferente. Presenta varios gráficos que destacan que a partir de 1971 la productividad aumentó mientras que los salarios se mantuvieron estables; el PIB aumentó pero la parte destinada a los trabajadores se desplomó; y los precios de las viviendas se dispararon, lo que hizo que los “ahorros” de los estadounidenses estuvieran inextricablemente ligados al valor de las viviendas. Sugiere que en todo el mundo aumentaron los episodios de hiperinflación, las monedas se desplomaron con mayor frecuencia y se produjo un aumento del número de crisis bancarias. La tasa de ahorro personal cayó por un precipicio, la tasa de encarcelamiento se quintuplicó, las tasas de divorcio se dispararon y el número de personas de 20 años que vivían con sus padres aumentó exponencialmente.

Lo más horrible de todo, el número de abogados se cuadruplicó.

El sitio y la cuenta de Twitter fueron fundados por el ex diseñador gráfico 3D Ben Prentice y el podcaster de Bitcoin Heavily Armed Clown – también conocido como Collin de The Bitcoin Echo Chamber. Ambos viven en la costa este de los EE.UU., y se conocieron cuando Prentice se presentó como invitado en el podcast de Collin.

Prentice descubrió Bitcoin en 2017 y cayó en lo profundo de la madriguera de la economía austriaca. Esa es una línea de economía heterodoxa amada por los Goldbugs que sugiere que los economistas keynesianos se equivocan, el fiat es papel sin valor y el oro es la respuesta. Aunque es muy influyente entre los Bitcoiners, la economía austriaca es rechazada por los economistas principales y frecuentemente criticada por su falta de rigor científico y por no confiar lo suficiente en los modelos matemáticos y el análisis macroeconómico.

“La economía austriaca está realmente tratando de disipar las falacias lógicas inherentes a la lógica keynesiana, comenzando por los principios y luego construyendo desde allí”, dice Prentice. Sin embargo, la pareja tiene una gran diferencia con los austriacos en que creen que Bitcoin es la respuesta a lo que el oro nunca fue, continúa:

Nuestra creencia es que el oro en sí mismo falló como dinero. Y eso es difícil de conseguir para los austriacos porque han estado abogando por el oro durante mucho tiempo. Pero la razón por la que el oro falló como dinero es porque tuvimos que inventar el papel en primer lugar para escalarlo y sabemos cuántos problemas vienen con el papel.

Collin dice que estaba negociando con acciones de centavos, alternando entre el “pump and dumps” y una estrategia de inversión de valor “que no es realmente una cosa real” cuando se tropezó con el candidato presidencial Ron Paul con su política “End the Fed” mientras investigaba las causas subyacentes de la crisis financiera mundial de 2008. Esto condujo al trabajo de los famosos economistas austriacos Ludwig von Mises y Murray Rothbard – quienes acuñaron el término anarco-capitalismo.

“Ahí es donde encontramos lo común”, dice Collin. “Y fue entre nuestras discusiones económicas hablando de historia, hablando de dinero, hablando de acción humana, que encontramos muchos puntos de inflexión en los datos, que ocurrieron alrededor de 1971.”

Los primeros gráficos del sitio fueron tomados de la entrada de Wikipedia en Bretton Woods, y siguieron viendo más y más gráficos que sugerían lo mismo.

“Empezamos a recopilar esos y otros”, dice Prentice. “Empezamos a discutir con los economistas en Twitter y eventualmente, creo que fue idea de Collin, fue como: ‘Bueno, vamos a lanzar estos en un sitio web y sólo preguntar que diablos pasó?’ y el resto es historia.”

En lo que va de 2020, el sitio ha tenido alrededor de 400.000 visitantes, y está aumentando su audiencia mes a mes.

Collin dice que han considerado sus argumentos cuidadosamente.

“Pasamos la gran mayoría de cada día, especialmente Ben y yo en privado, discutiendo estas cosas de ida y vuelta y enviando, ya sabes, tratando de hacer agujeros en nuestras ideas.”

El resultado es una creciente desigualdad

El efecto más obvio de alejarse del patrón oro, fue la capacidad de los gobiernos de imprimir tanto dinero como sus corazones lo desearan. Como dice Collin:

La tentación de imprimir dinero es la mayor tentación en todo el mundo.

Para ilustrar cómo esto perjudica a los individuos, Prentice utiliza la analogía de un pastel como representación de la economía, con los trozos que representan el dinero en circulación. “A medida que imprimimos más dinero, todo lo que hacemos es tomar los trozos existentes y hacerlos cada vez más pequeños”, explica. “Cada unidad ahora vale menos. No se ha creado nada nuevo. Sigues teniendo el mismo pastel, pero ahora tu porción del pastel es mucho más pequeña que antes.“

Collin dice que esto da lugar a que la gente trate de almacenar su riqueza de otras maneras, lo que ha dado lugar a una inflación galopante del precio de los activos desde 1971.

“Cuando el dinero se degrada, y pierde su valor con el tiempo, la gente almacena su riqueza en activos”, dice. “Por eso es una sabiduría financiera común, diversificar sus activos, invertir en acciones, invertir en bonos, invertir en oro, comprar una casa. Cuantos más activos posea, mejor será a largo plazo, porque todos esos activos van a aumentar de precio debido a la inflación“.

El efecto neto es un aumento masivo de la desigualdad económica porque cuanto más rico eres, mayor es el porcentaje de riqueza que puedes permitirte mantener en activos volátiles e ilíquidos. Sin embargo, los trabajadores promedios – el valor neto medio de los hogares en América es de 97.300 dólares – necesitan dedicar la mayoría de sus dólares al alquiler y a la comida y los seguros, y tener una mayor participación de capital en la depreciación de activos como los coches.

“Este sistema está muy, muy inclinado hacia los ricos“, dice Prentice. “Una persona muy rica tendría entre el 80 y el 90% de su riqueza en intereses de negocios y acciones, correcto, y esos se inflan. Este es el dinero de los ricos, pero el acceso a esos activos es casi nulo para los más pobres.”

Esto sería menos problemático si los salarios se hubieran mantenido a la par de la inflación. Mientras que los salarios promedio por hora en los EE.UU. han aumentado aproximadamente en línea con el Índice de Precios al Consumidor, esa es sólo una forma de medir la inflación. Uno de los gráficos más reveladores del sitio muestra que el número de horas de trabajo para comprar una sola unidad del S&P 500 ha aumentado a un máximo histórico de 126 horas hoy, desde un promedio de 30,9 horas desde 1860.

Dependiendo de la profundidad de la madriguera del conejo a la que quieras ir, hay ramificaciones en todas partes.

Collin explica que hay un cálculo económico que puede realizarse normalmente por el cual a medida que el capital se acumula en cuentas de ahorro bancarias, los tipos de interés bajan. “Entonces es más probable que la gente pida prestado dinero y salga a tratar de participar en nuevas empresas productivas“, dice. “Crear nuevo dinero y suprimir artificialmente el tipo de interés del banco central está distorsionando ese cálculo económico.”

Dice que nuestro loco sistema financiero es la razón por la que compañías enormemente rentables como Apple todavía piden prestado miles de millones de dólares para comprar sus propias acciones.

“¿Por qué pedirían prestado dinero que luego tendrían que usar para pagar los intereses con el fin de comprar de nuevo sus propias cosas? La respuesta es que el costo de reposición de los activos es más alto que el costo de reposición del capital.“

Como el famoso capítulo de Freakonomics que relacionó la decisión de la Corte Suprema de Roe vs Wade sobre el acceso al aborto en los años 70 con la disminución de la criminalidad dos décadas después, tampoco están descontando algunas ramificaciones menos intuitivas.

“Creemos que muchos efectos de segundo, tercer, cuarto y quinto orden ocurren como efectos de onda expansiva que se producen hacia el exterior de la política monetaria“, explica Collin.

Cuando miramos cosas como la obesidad, cierto, y dices que no está relacionado con el final del patrón oro. ¿Estás seguro? Porque la gente tiene que comer muchos más alimentos subvencionados que hace 60 años y en Estados Unidos, los cultivos subvencionados número uno son el azúcar y el maíz.

Ahora creen que el sistema se ha distorsionado tanto que ya no es el verdadero capitalismo. Collin señala que el 52% de los adultos jóvenes que ahora se ven obligados a vivir en casa con sus padres en lugar de construir su propia riqueza, comprar una casa y formar sus propias familias. “No puedes permitirte hacer ninguna de esas cosas y sólo miras el sistema que existe y dices: esto está roto, ¿verdad? Siempre has creído en el capitalismo, pero ahora ves que este sistema que han llamado capitalismo está roto. Pero Ben y yo planteamos que esto no es capitalismo, esto es algo completamente diferente. Esto es monetarismo social.“

Aunque hay algunos impulsores bastante obvios de los 100 días de protestas y disturbios en América tras la muerte de George Floyd, el aumento de la desigualdad ha jugado un gran papel, dice Prentice.

“Creo que sí, absolutamente. Creo que la gente sale a las calles cuando las cosas no van bien. La gente está frustrada, porque no sienten que este sistema funcione en absoluto, y que trabajan toda su vida en trabajos de mierda.”

Pero tal vez se equivocan

Collin y Prentice suenan bastante convincentes, pero la economía es un área frustrantemente compleja e incluso los mejores economistas del mundo están frecuentemente muy alejados en su posición. En diciembre de 2007, el Wall Street Journal pidió a 51 economistas que predijeran lo que sucedería en 2008. Ni un solo economista predijo una recesión, y mucho menos los dramáticos acontecimientos de la crisis financiera mundial, a pesar de que la crisis de las hipotecas de alto riesgo había comenzado cinco meses antes.

A pesar de que los gráficos del sitio muestran una fuerte correlación entre el final del patrón oro y una variedad de cosas diferentes, eso no prueba que haya causado el problema. La correlación no es la causalidad: Por ejemplo, el número de películas en las que apareció Nicolas Cage entre 1999 y 2009 está fuertemente correlacionado con el número de personas que se ahogaron al caer a una piscina durante el mismo período. El aumento del consumo de queso per cápita entre 2000 y 2009 coincide casi perfectamente con el número de personas que murieron al enredarse en sus sábanas.

Collin admite que algunos de los gráficos pueden simplemente mostrar una correlación.

“Hay mucha gente que piensa que estamos atribuyendo al final de Bretton Woods cosas que no deberíamos“, dice Collin. “Y tal vez en cierto modo, a veces lo hacemos, porque para ser completamente honesto, el sitio web es un meme. Nosotros aceptamos eso. Nos encanta. Eso es lo que lo ha hecho tan popular y cada vez que encontramos un gráfico que tiene un punto de inflexión inusual en 1971, es mejor que creas que está pasando allí”, dice.

Prentice añade: “Acabamos de poner un montón de datos en un sitio web y hacer una pregunta, ¿verdad? Así que hemos tratado de no explicar todos esos gráficos en el sitio web. Sólo queremos que exista y que la gente responda a sus propias preguntas y que debatan entre ellos“.

Y por supuesto, otras cosas sucedieron en 1971: Disney World abrió, los Monkees se separaron. ¿Podrían estas cosas ayudar a explicar por qué ese año cambió todo?

“Lo que más vemos es que alguien dice ‘Yo nací ese año’. Todo esto fue culpa mía’, dice Collin.

Un intento más serio de explicar los grandes cambios económicos que muestran los gráficos, es atribuirlos a la ola de desregulación que barrió las economías avanzadas en los años 70 y 80. Prentice dice que luchó contra esto porque desde su visión del mundo, de influencia libertaria y anarco-capitalista, todo debería haber mejorado mucho.

“¿Por qué todo empeoró después de la desregulación?“, se pregunta.

Esta es una gran pregunta para hacer. (Es) porque el sistema monetario está tan roto – no es el capitalismo. Esto no es lo que estamos defendiendo. Tomaste el socialismo monetario y luego le quitaste las riendas.

“Así que sí, todo se puso mucho peor y la desigualdad se puso mucho peor. Desde ese punto de vista creo que es mucho más claro ver por qué la desregulación realmente exacerbó todo.“

Y mientras intentamos hacer agujeros en la teoría, un montón de cosas también han mejorado desde 1971. La esperanza de vida en los EE.UU. ha aumentado un 10%, las tasas de supervivencia infantil han aumentado un 71%, el suministro de alimentos por persona ha aumentado un 21%. Globalmente, las cosas han mejorado fuera de vista: a principios de los 70 la mitad de la población mundial vivía en extrema pobreza, ahora sólo el 10% lo hace. El número de analfabetos ha disminuido en más del 50%, mientras que el número de personas en todo el mundo que viven en una democracia creció del 32% a casi el 56%

Prentice cree que el progreso tecnológico es la razón por la que estas cosas han mejorado.

“Podemos permitirnos más aparatos geniales para aumentar nuestra productividad, incluso algo tan simple como la lavadora“, dice. “Solíamos pasar horas al día lavando nuestra ropa y colgándola y secándola. Ahora ni siquiera pienso en ello. La tecnología mejora cosas como los cultivos, ¿verdad? Mira todo el equipo agrícola que usamos ahora, estas cosechadoras gigantes y todas estas cosas que nos permiten obtener nuestros alimentos más baratos. En general, creo que todas las cosas que acabas de enumerar se deben a la presión deflacionaria dentro de un sistema inflacionario“.

Así que esencialmente está diciendo que todas las cosas que mejoraron, habrían funcionado aún mejor si no hubieran sido obstaculizadas por el fin del sistema de Bretton Woods.

Los antecedentes de la economía

Prentice dice que la pareja es muy consciente de que sus ideas están fuera del pensamiento económico convencional, pero dice que eso es porque han intentado abordar las cosas desde los primeros principios y “exponer los errores que otros economistas cometen”.

“Hemos visto los argumentos de ellos y nos cuestionamos constantemente”, dice. “Es como si al final de los podcasts de Marty Bent, estuviera constantemente diciendo ‘¿Estamos locos?‘ Nos preguntamos eso todo el tiempo. No tengo la arrogancia de ser un economista más inteligente que nadie. Pero sé que trabajo desde la lógica y los primeros principios, y deseo beneficiar a todos en el mundo.”

Desde junio también han estado exponiendo sus ideas en un boletín, que ya tiene el número 68 y llega a las bandejas de entrada cada dos días.

“Empezamos el boletín para dar estos pequeños detalles económicos y explicar pequeños trozos de la historia monetaria porque creemos que Bitcoin es inevitable y es el mejor dinero que ha existido nunca”, dice Prentice.

Collin dice que puede que un día resulte ser el primer borrador de un libro sobre el tema.

“Si nuestra audiencia continúa creciendo, y seguimos teniendo una buena acogida, estamos construyendo una biblioteca de contenido que puede que un día se edite en un libro”, dice. “Un ebook con un análisis más cohesivo de la historia monetaria y la aparición de un nuevo paradigma, que es Bitcoin – que cambiará el mundo porque está aquí y no puede ser detenido.”

Esta es una traducción de un artículo original de Cointelegraph Magazine.

Sigue leyendo: