Entre la volatilidad y la incertidumbre: ¿Invertir en este entorno?

Los inversores, por defecto, tienden a ser un grupo bastante optimista. Porque el pesimista no invierte. En términos generales, invertir es la creencia en un mejor futuro. Eso no implica que siempre es buen momento para invertir. Y eso tampoco implica que todo activo es buena inversión en todo momento. Es decir, el optimismo no es fe ciega. Bien sabemos que los mercados tienen ciclos. La tendencia, a veces, es bajista y, a veces, es alcista. Por ende, el precio se sopesa en el contexto de un pronóstico. Es decir, el precio de hoy es barato o caro en relación al posible precio de mañana. La volatilidad y la incertidumbre reducen nuestra capacidad para el pronóstico. Entonces, en semejantes condiciones, el riesgo de nuestra inversión aumenta.

¿Cuál es la diferencia entre una opinión y un consejo? Una opinión es un punto de vista. Es un planteamiento subjetivo sobre un tema dado por un particular. Un consejo es un llamado a la acción con una información objetiva dada por un experto. Te recuerdo, estimado lector, que este es un artículo de opinión. Como escritor, no doy consejos. Pero, como inversor que escribe, la situación me obliga a formular una opinión personal. ¿Cuál es la utilidad de una opinión ajena? Nos ayuda a formar nuestra propia opinión. Por contraste o comparación, la opinión de otros estimula la reflexión en nosotros.

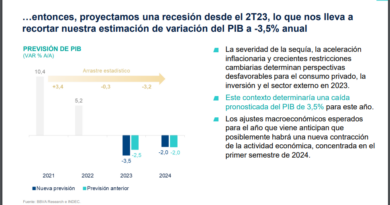

Hay que reconocer que son tiempos muy difíciles para los inversores. ¿Por qué? Porque la situación macroeconómica y geopolítica es tan atípica y compleja que los modelos de predicción tradicionales no están funcionando. No tenemos más opción que vivir un día a la vez. O sea, tenemos que invertir con mucha cautela. Claro que hay personas que invierten con objetivos no financieros. De hecho, hay personas que están dispuestas a perder dinero por sus ideas. Ese es el inversor idiosincrático. En este caso, se trata de un inversor activista con una agenda política en mente como la promoción de una reforma monetaria o la implementación de una utopía libertaria. Ese artículo no es para ellos. Este artículo es para inversores con objetivos meramente financieros. Hacer dinero y punto.

¿Qué tipo de inversor eres tú? El enfoque es la clave del éxito. Y esto incluye el tener tus objetivos bien claros y definidos. ¿Cuál es la prioridad? ¿Cuál es la tarea? El crecimiento de nuestro portafolio. Eso significa aumentar nuestros ingresos, reducir nuestros gastos y minimizar nuestras deudas. Luego, diseñar, con nuestro capital, un portafolio diversificado y balanceado, sopesando muy bien los riesgos y las oportunidades. Eso se hace con la intención de obtener ingresos adicionales para la reinversión y para enriquecer nuestro estilo de vida.

Principio básico: Es mejor perder una oportunidad que perder dinero. ¿Cuánto cuesta tu estilo de vida? ¿Cuál es la unidad de cuenta usada para definir este estilo de vida? Si tus gastos se miden en dólares, mi recomendación es usar dólares como tu principal medida de valor. Por otro lado, si nuestros gastos son continuos, nuestros ingresos también deben ser continuos. Eso quiere decir que nuestra inversión debe contar con una gestión de riesgo. Esto aplica tanto para nuestras inversiones a largo plazo como para nuestras inversiones a corto plazo.

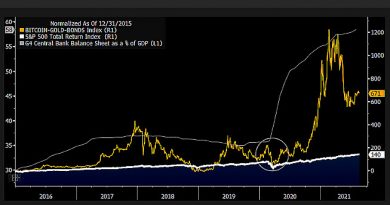

Recordatorio: Las pérdidas no realizadas también son pérdidas. Por un lado, nos recuerdan que compramos muy caro. Por otro lado, la recuperación requiere tiempo. Y el tiempo es oro. Toda inversión debe sopesar las alternativas durante el mismo lapso. Si una persona compró BTC en $60K el año pasado, ahora está bajo agua. Punto. Ese inversor cuenta con unas pérdidas no realizadas superiores al 50% en menos de un año. Su portafolio, le guste o no, registra la pérdida. Durante ese mismo periodo, otras inversiones han aumentado de valor. ¿Cuánto llegará la recuperación? ¿Cuándo BTC regresará a $60K? No lo sabemos a ciencia cierta.

En tiempos de volatilidad e incertidumbre, lo más sensato es añadir estabilidad y predictibilidad a nuestro portafolio. Si los gastos y las deudas están denominadas en dólares, la volatilidad y la incertidumbre significa un aumento del riesgo. Lo más inteligente es gestionar ese riesgo. Hay tiempos para crecer. Y hay tiempos para proteger lo que ya tenemos. O sea, no es muy descabellado tener un poco más de efectivo y bonos en el portafolio durante estos tiempos excepcionales.

En torno a “comprar la caída”. Si compramos la caída muy temprano al comienzo de un ciclo bajista, corremos el riesgo de comprar muy caro. Si compramos la caída tratando de encontrar el fondo, corremos el peligro de quedarnos sin liquidez al momento del verdadero fondo. En lo personal, soy conservador al comprar y calculador al vender. Compro con un pronóstico alcista. Luego, vendo buscando el máximo. O vendo rápido, si mi pronóstico falló de manera clara y evidente. Me parece un error comprar y esperar sin una estrategia. O sea, invertir basado en las promesas de Twitter.

Bien sabemos que Bitcoin es un activo sumamente volátil. Los grandes desplomes del precio no son raros para Bitcoin. Entonces, no nos debería causar mucha sorpresa. Porque es una guerra avisada. O sea, antes de comprar, debemos estar preparados para un posible colapso. Lo primero es realizar un pronóstico objetivo. No comprar a lo loco. Y si nuestro pronóstico falla, lo segundo es manejar un stop-loss. De esta manera, reducimos nuestro riesgo a un monto predeterminado. Lo tercero es tener otras inversiones cuya renta nos cubran las posibles pérdidas. Lo cuarto es tener la liquidez suficiente para poder comprar a mejores precios y promediar nuestras malas compras.

No es muy sabio alargar las pérdidas esperando el milagro. El mal consejero te habla de la oportunidad, pero te oculta los riesgos. En el discurso, te crea un falso sentido de seguridad. Una ilusión de certidumbre sobre un futuro inevitable. Me temo que es una trampa para captar capitales y seguidores. En este espacio, se abusa de las narrativas para radicalizar a la comunidad. De esta forma, prosperar financiera y profesionalmente, aprovechándose de la credulidad del otro. El influencer que dice lo que sea necesario para poder monetizar su canal. El sujeto que busca un mejor trabajo auto-promoviéndose en las redes sociales. El empresario vendiendo esperanzas para aumentar su clientela. Y asi.

El inversor inteligente debe resistir la tentación de perder la objetividad en su contacto con las distintas tribus digitales. La polarización, el resentimiento y la política de la identidad son fenómenos que transforman la verdad en un libreto prefabricado. Lamentablemente, los movimientos sociales convierten al individio en un autómata de la masa. Las mismas ideas, las mismas consignas, las mismas frases, una y otra vez. Dogmas y más dogmas. Como en un universo orwelliano. De pronto, el objetivo financiero se olvida. Lo que importa es la “revolución”. “No me importa el precio”, escribe un tuitero con luces en los ojos. ¿Invertir en este entorno? Sí, pero con cautela, prudencia y estrategia.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.