Cómo declarar a Hacienda las criptomonedas en empresas

Javier Pastor y Jesús Lorente, de CLCripto, nos cuentan cómo declarar a Hacienda las criptomonedas en empresas durante un interesante Webinar como es el «Uso de las criptomonedas en las empresas», con el fin de conocer aspectos básicos que tener en cuenta para adaptar nuestras empresas y su operativa al sector de las criptomonedas.

¿Quieres comenzar a disfrutar del mundo de las criptomonedas? Entonces es momento de abrir tu cuenta de usuario en Bit2Me. Es muy fácil de hacer y, además, siguiendo este enlace obtendrás 5 € totalmente gratis en tu primera compra en Bit2Me

Uso de criptomonedas en tu empresa

Para empezar, Jesús Lorente dice que «las empresas cada vez más están invirtiendo en cripto, bien sea manteniendo las mismas directamente como parte de sus inversiones, o directamente están generando tokens o servicios criptos, o finalmente porque están cobrando/pagando por sus servicios en criptomonedas». Haciendo con ello clara alusión a la cada vez mayor adopción de las criptomonedas no solo a nivel personal, sino también empresarial e institucional. Como tecnología financiera, las criptomonedas tienen un impacto importante en la forma en como realizamos negocios y operaciones financieras, no solo a nivel local y regional, sino también internacional.

Sin embargo, Lorente hace una llamada de atención para el buen manejo de estos activos: «debemos ser cautos a la hora de operar con las wallets/monederos. Si una wallet es personal, no debemos mezclar saldos con los de la empresa, ya que esto afectará negativamente a la trazabilidad de nuestros saldos de cara a Hacienda». Y es aquí donde comenzamos a navegar por el conjunto de puntos básicos para el buen uso y manejo de criptomonedas en las empresas.

Visión de ICAC como ente regulador

En primer lugar, Jeśus Lorente destaca que la contabilidad de las criptomonedas debe seguir lo indicado por el ICAC (Instituto de Contabilidad y Auditoría de Cuentas). Así, nos comenta que una consulta ICAC realizada en 2014 dice que las critpomonedas pueden ser contabilizadas como «Inmovilizado intangible» o «Existencias». Este último siempre que la empresa se dedique a la compra-venta del activo digital, mientras que si la empresa solo invierte, se debe usar solo el primero.

También nos destaca que, en otra consulta al ICAC, pero esta vez realizada en 2019, se nos arroja luz sobre la forma de contabilizar las criptomonedas en caso de que una empresa emita sus propios tokens. En este caso, ICAC aclara que deben ser contabilizadas como «Existencias«, porque están destinados a transformarse en disponibilidad financiera al realizarse la compra-venta de los mismos.

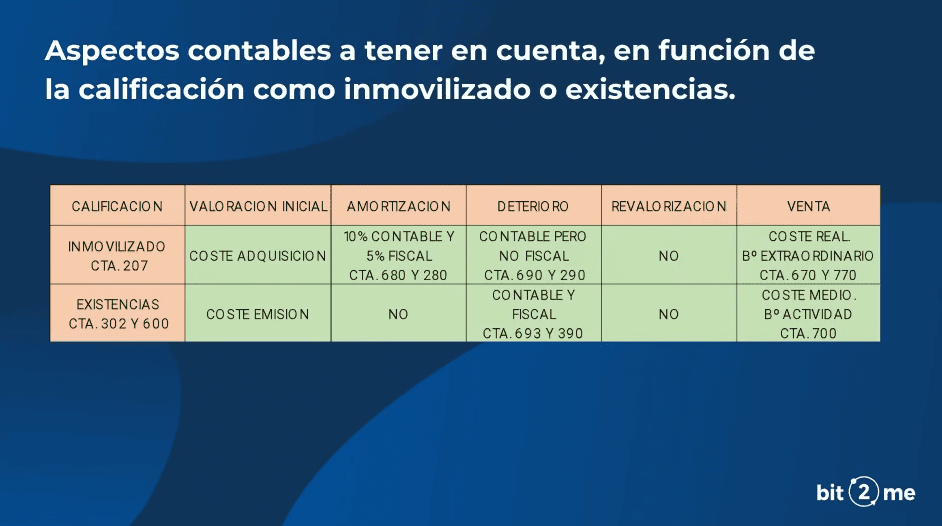

Con todo esto aclarado, podemos realizar la siguiente clasificación para los aspectos contables de las criptomonedas en nuestras empresas:

Analizando la clasificación

La tabla de clasificación anterior presentada por Jesús Lorente puede ofrecernos mucha claridad sobre el manejo contable y fiscal de nuestras criptomonedas en las empresas, así que analicemos detenidamente cada una de sus partes:

Clasificación

Cuando adquirimos criptomonedas y las contabilizamos como «Inmovilizado», su contabilidad debe hacerse en Cuenta 207. Si, por el contrario, estamos contabilizando «Existencias», estas deben ser contabilizadas en las Cuentas 302 y 600.

Valoración Inicial

En este caso, cuando compramos las criptomonedas como una forma de inversión y las contabilizamos como «Inmovilizado en la Cuenta 207», debemos contabilizar dicha compra utilizando el coste de adquisición. Por ejemplo, si compramos un 1 BTC a 20.000€ y lo inmovilizamos, debemos usar el coste de adquisición en la contabilidad.

Si, por el contrario, somos una empresa que está emitiendo un token, debemos usar el Coste de Emisión de ese token. Pero aquí hay que tener especial cuidado: el Coste de Emisión, no es el coste o valor del token cuando lo vendemos al mercado, sino todo el coste relacionado con la emisión de dicho token. Esto incluye la I+D para el token, salarios, infraestructura y todo coste que haya estado relacionado con la emisión de dicho token.

Amortización

En este caso, si estamos trabajando con Inmovilizado, podemos amortizar nuestra inversión con un 10% contable y un 5% fiscal, usando las Cuentas 680 y 280. Sin embargo, en existencias estas no pueden amortizarse.

Esta es una característica única de la contabilidad en criptomonedas, especialmente cuando hablamos de Inmovilizado, ya que si bien las criptos no se deterioran con el tiempo, podemos hacer uso de dicho elemento para amortizar nuestra inversión en el tiempo.

Deterioro

Recordemos que el deterioro es el análisis del valor actual de un activo con respecto a su valor inicial de adquisición. Por ejemplo, un inmueble pudimos adquirirlo a 1 millón de euros, pero pasado un tiempo, por deterioro, el valor del inmueble puede bajar a los 600 mil euros, esta reducción de valor, es el deterioro del inmueble en sí y puede contabilizarse.

En el caso de la adquisición de criptomonedas en empresas, el deterioro para inmovilizado es contable, pero no fiscal, utilizando las cuentas 690 y 290. Así por ejemplo, si compramos BTC a 60.000 €, pero al momento de presentar impuestos este BTC ahora vale 20.000 €, podemos contabilizar la pérdida en el cierre de nuestro ejercicio, pero no podemos deducir impuestos a menos que se venda la tenencia de dicho BTC.

Esto no es aplicable cuando hablamos de Existencias.

Revalorización

En este caso, tanto para Inmovilizado como para Existencias, la revalorización no se contabiliza.

Venta

En este caso, en el caso de que vendamos Inmovilizado, debemos tener en cuenta el coste real del activo y el beneficio se contabiliza como Extraordinario en las cuentas 670 y 770. Por su parte, si vendemos existencias, debemos contabilizar el coste medio del activo y sus beneficios se contabilizan en la cuenta 700.

Descarga aquí el webinar de Jesús Lorente y Javier Pastor

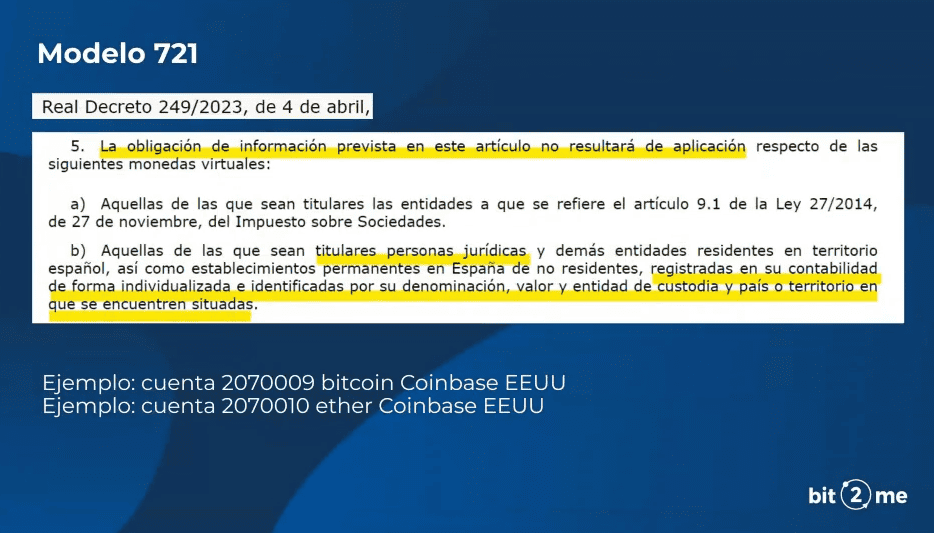

Modelo 721 a nivel empresarial

«El modelo 721 afecta directamente a las empresas», dice Jeśus Lorente. Como empresas y personas debemos ver cuántas criptomonedas tenemos fuera de España y declarar sus existencias. Sin embargo, el modelo deja claro algunos momentos donde su presentación no es obligatoria:

- Cuando las tenencias son menores a 50.000 euros.

- Para el caso de las personas jurídicas y sociedades, la presentación del 721 no es necesaria, si dichas existencias están debidamente identificadas (tanto en tokens, cantidad y ubicación) y declaradas en la contabilidad empresarial.

En todo caso, debido a la novedad del Modelo 721, es de esperar la llegada de muchas consultas sobre el buen uso y presentación del modelo, información que nos será útil para presentar la información de forma correcta de cara a Hacienda.

Impuestos de sociedad

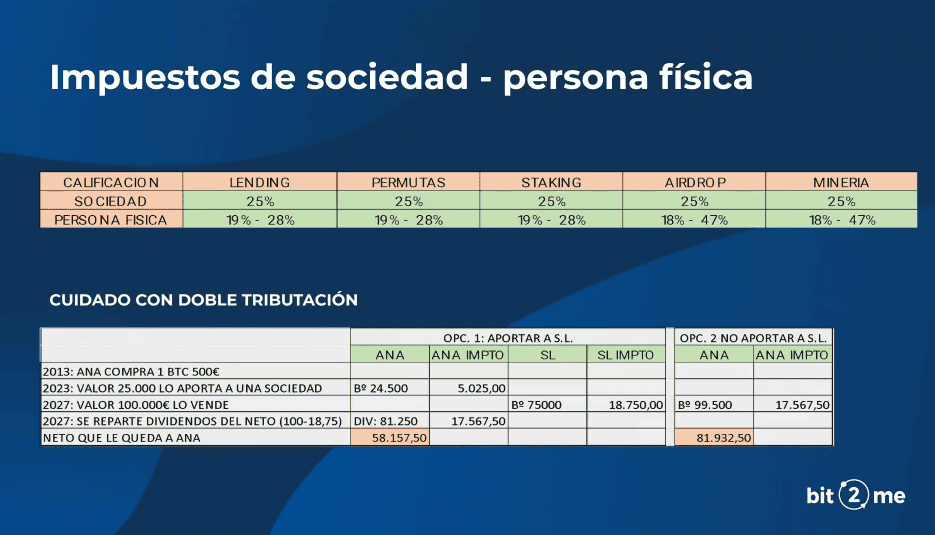

En este caso, Jesús Lorente aclara que «en una sociedad siempre se paga el mismo impuesto: 25%». Sin embargo, en las personas físicas esto cambia dependiendo de la actividad. En el siguiente recuadro pueden verse los porcentajes de tributación:

En todo caso, debemos evitar la doble tributación, tal como se muestra en el ejemplo, ya que podríamos tener pérdidas por ello.

Pago de empleados usando criptomonedas

«El pago a empleados con criptomonedas es legal», dice Jesús Lorente. Sin embargo, se debe tener en cuenta que no puede ser superior al 30%, debido a que es considerado un pago en especie, por lo que está limitado a este porcentaje por ley.

El pago en criptomonedas puede resultar positivo tanto para empresas como trabajadores. Por un lado, la empresa amplía el abanico de oportunidades laborales que puede capturar tanto a nivel local como internacional, mientras que los empleados pueden recibir en pago un activo que puede revalorizarse en el tiempo, siendo un bien de ahorro importante para su estabilidad financiera.

En caso de que el pago se haga por medio de una factura de servicios, la empresa puede pagar el 100% de la misma, siempre y cuando no existan otras disposiciones legales que impidan este tipo de intercambios, tanto por parte de la empresa (en España) y la empresa de servicios (en España u otro país).

Regulación presente y futura

Las regulaciones para el sector cripto están llegando y ajustarse a las mismas es imprescindible para las empresas. Por un lado, las regulaciones y recomendaciones emanadas por el ICAC y Hacienda son esenciales para que las empresas puedan manejar la contabilidad y los pagos de impuestos correspondientes a criptomonedas de forma legal y segura. A esto se suma la llegada de MiCA y regulaciones parecidas en el resto del mundo.

Lo cierto es que las regulaciones serán un elemento presente en el ecosistema, y las empresas que estén dentro del sector cripto, deberán seguir las mismas con el fin de evitar multas o procesos legales/fiscales que puedan afectar la buena operativa de la empresa.

Sin duda, un conjunto de datos e información que puede servirnos muy bien para llevar un buen manejo y control de nuestras criptomonedas en espacios empresariales.