BTC lucha por mantener tendencia alcista: 5 cosas a tener en cuenta sobre bitcoin esta semana

Bitcoin (BTC) comienza una nueva semana manteniendo a los traders expectantes cerca de sus niveles más altos en 18 meses, pero ahora, ¿qué sigue?

La cotización de BTC se ha mantenido al alza tras superar los USD 38,000 la semana pasada, pero desde entonces, un “microrrango” de pruebas ha dejado a alcistas y bajistas enzarzados en una batalla.

La cuestión clave a corto plazo para los participantes del mercado es si se producirá un retroceso más profundo o si un alza hasta los USD 40,000 dejará atrás a los detractores.

En los próximos días se producirán varios catalizadores potenciales que ayudarán a que bitcoin marque tendencia, mientras que por debajo, cada vez hay más indicios de que el mercado necesita un impulso.

La volatilidad vendrá de la mano del cierre mensual más tarde, pero antes de eso, una serie de eventos macroeconómicos tienen la capacidad de inyectar alguna acción de precios sorpresa.

Cointelegraph echa un vistazo a estas cuestiones y más en el resumen semanal de los factores desencadenantes de la volatilidad del precio de bitcoin para la próxima semana.

El cierre mensual se acerca

El cierre mensual es la fecha clave para los traders diarios esta semana, considerando que bitcoin está en una encrucijada.

Como Cointelegraph informó, los niveles de liquidez no probados a la baja y el atractivo de los USD 40,000 al alza -esto rodeado de resistencia- hace que el rango de negociación diario sea obstinado.

Ni los alcistas ni los bajistas han sido capaces de desalojar un corredor cada vez más estrecho para el par BTC/USD, e incluso los nuevos máximos más altos en plazos diarios han sido escasos y de corta duración.

En el último cierre semanal, una oportuna caída vio como las ofertas empezaban a llenarse; bitcoin cayó a mínimos de USD 37,100 antes de recuperarse, según muestran los datos de Cointelegraph Markets Pro y TradingView.

Para el popular trader Skew, ahora es el momento de que vuelva el impulso de las pujas.

“Los tomadores de spot lideraron el rebote y, finalmente, los tomadores de perp fueron la oferta forzada; en su mayoría los cortos fueron forzados a salir del mercado”, escribió en parte del análisis dedicado en X (antes Twitter).

“Ahora que entramos en la sesión de la UE y en la de EE.UU. es importante ver si spot puja o no.”

Skew también se refirió a bloques de liquidez tanto por encima como por debajo del precio al contado: señaló los USD 37,000 y 38,000 como los niveles clave a vigilar.

“Mucha liquidez de oferta por debajo de USD 37,000, por lo que si los compradores al contado siguen siendo vendedores netos, este sería el impulso necesario para llenar esas ofertas límite por debajo”, escribió sobre el portafolio de pedidos del mayor exchange mundial, Binance.

“En cuanto a la liquidez, es decir, la oferta, se mantiene entre el área de USD 38,000 – USD 40,000, lo que es un área importante.”

A pocos días del cierre mensual, bitcoin ha subido un 7.8% en lo que va de mes, lo que hace que noviembre de 2023 se sitúe en la media comparado con años anteriores.

Los datos de CoinGlass muestran que noviembre suele caracterizarse por movimientos mucho más fuertes del precio de BTC, y que estos pueden ser tanto al alza como a la baja.

El cuarto trimestre, por su parte, ha mostrado hasta ahora ganancias cercanas al 40%.

Los principales marcadores de inflación de la Fed lideran los catalizadores macroeconómicos

A finales de noviembre, a los traders de bitcoin les espera una semana macroeconómica clásica con desencadenantes de volatilidad a la altura.

La Reserva Federal de Estados Unidos recibirá algunos datos clave sobre la inflación en los próximos días, lo que alimentará la decisión del próximo mes sobre la política de tipos de interés.

El presidente de la Fed, Jerome Powell, hablará el 1 de diciembre, tras los comentarios de los altos funcionarios de la Fed a lo largo de la semana.

Los datos de mayor interés para los mercados serán probablemente el PIB del tercer trimestre del año y el gasto en consumo personal (PCE) de octubre, que se publicarán el 29 y el 30 de noviembre, respectivamente.

Anteriormente, los datos macroeconómicos estadounidenses empezaron a mostrar una reducción de la inflación más rápida de lo que esperaban los mercados, lo que provocó reevaluaciones positivas entre los activos de riesgo.

Key Events This Week:

1. New Home Sales data – Monday

2. Consumer Confidence data – Tuesday

3. Q3 GDP data – Wednesday

4. PCE Inflation data – Thursday

5. Fed Chair Powell Speaks – Friday

6. Total of 10 Fed speaker events

We are two weeks out from the December Fed meeting.

— The Kobeissi Letter (@KobeissiLetter) November 26, 2023

Acontecimientos clave de esta semana:

1. Datos de ventas de viviendas nuevas: lunes

2. Datos de confianza del consumidor: martes

3. Datos del PIB del tercer trimestre del año: miércoles

4. Datos de inflación de PCE: jueves

5. Discurso del presidente de la Fed, Powell: viernes

6. Hay un total de 10 eventos de oradores de la Fed

Faltan dos semanas para la reunión de la Fed de diciembre.

“Se avecina una semana repleta de operaciones, y la volatilidad ha llegado para quedarse”, resumía en X el recurso de comentarios financieros The Kobeissi Letter.

Los datos de FedWatch Tool de CME Group sitúan actualmente las probabilidades de que la Fed mantenga los tipos en los niveles actuales en un casi unánime 99.5%.

GBTC busca la paridad de precios con BTC

Mientras bitcoin sigue esperando a que los reguladores estadounidenses den luz verde al primer fondo cotizado en exchange (ETF) al contado del país, los mercados muestran que el ambiente sigue cambiando palpablemente a mejor.

En ninguna parte esto es más evidente que en el mayor vehículo de inversión instutucional de Bitcoin, el Grayscale Bitcoin Trust (GBTC).

A punto de convertirse en un ETF al contado, GBTC se acerca rápidamente a la paridad con su activo subyacente, el par BTC/USD.

Una vez casi un 50% más bajo, el precio de la acción GBTC tenía un descuento de sólo el 8% del valor neto de los activos, o NAV, a partir del 24 de noviembre, según datos de CoinGlass.

El renacimiento del fondo ha constituido una narrativa clave tanto para el éxito del ETF como para la aparición de un verdadero interés institucional masivo en bitcoin por primera vez.

“Parece que el mercado realmente espera esta aprobación de ETF pronto”, dijo William Clemente, cofundador de la firma de investigación de criptomonedas Reflexivity, ante los datos el fin de semana.

Sin embargo, en lo que respecta al momento decisivo que se producirá, todas las fechas importantes se producirán después del año nuevo.

En su última actualización de mercado enviada a los suscriptores del canal de Telegram, la firma de trading QCP Capital argumentó que el 3 de enero de 2024 sería una fecha de aprobación oportuna, coincidiendo con el 15º aniversario del bloque génesis de Bitcoin.

A partir de entonces, el 10 de enero marca una fecha límite provisional para el primer ETF al contado en la cola, el de ARK Invest, ya que “la fecha límite final para la solicitud de ARK está incluida en el primer lote de aprobación”.

“Y en el caso de que ARK sea rechazada y el resto se posponga una vez más, el verdadero plazo decisivo es el 15 de marzo de 2024, donde Blackrock y el grupo principal de candidatos se enfrentan a su propio plazo final”, añadió.

La tasa de hash de Bitcoin supera la barrera de los 500 exahash

Antes del próximo halving en abril de 2024, los mineros de bitcoin están desplegando una potencia de procesamiento récord en la red.

La tasa de hash -la medida estimada de este despliegue- ahora está en sus niveles más altos, y este mes ha superado los 500 exahashes por segundo (EH/s) por primera vez.

El logro no sólo representa un hito psicológico, sino que subraya la convicción de los mineros en la rentabilidad futura, incluso cuando el rendimiento del precio de BTC sigue estando un 50% por debajo de su propio máximo.

Al mismo tiempo, los flujos de salida de los conocidos monederos de los mineros hacia los exchanges están en sus niveles más bajos de los últimos siete años, según datos de la plataforma de análisis on-chain CryptoQuant.

“El flujo de movimiento de los monederos de los mineros de bitcoin a los monederos de los exchanges representa, en última instancia, la actividad de estas entidades en el mercado abierto”, escribió el analista Caue Oliveira en una de sus actualizaciones de mercado Quicktake.

“La entrada de monedas en los exchanges aumenta la liquidez de BTC en estas plataformas, proporcionando una presión de venta adicional en el mercado.”

Oliveira señaló que los mineros siempre están vendiendo alguna parte de sus holdings, pero el promedio mensual actual de 90 BTC es el más bajo desde 2017.

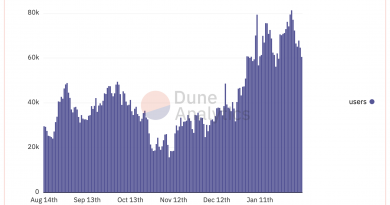

Los saldos de bitcoin de los exchanges retoman la tendencia a la baja

Después de un mes de agitación causada por el cierre de retiros y las acciones legales contra algunos de los mayores exchanges de criptomonedas, los saldos de BTC tienden a la baja una vez más.

En línea con la tendencia general de los últimos cinco años, los saldos de BTC en los exchanges siguen bajando.

Según los últimos datos de la empresa de análisis on-chain Glassnode, las existencias combinadas de los principales exchanges ascendían a 2.332 millones de BTC a 26 de noviembre.

Con la excepción de los recientes mínimos de octubre, esta es la menor cantidad de BTC disponible desde abril de 2018. En su punto máximo en marzo de 2020, justo después de la caída del mercado debido a COVID-19, el recuento se situó en 3.321 millones de BTC.

El panorama se complicó en noviembre debido a las reacciones de los traders cuando Binance recibió una multa récord de USD 4,300 millones estadounidenses, y Poloniex y HTX interrumpieron por completo los retiros de fondos tras un hackeo.

Este artículo no contiene consejos ni recomendaciones de inversión. Todas las inversiones y operaciones implican riesgos, y los lectores deben realizar sus propias investigaciones a la hora de tomar una decisión.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión