Ethereum repunta hasta los USD 1,350, pero las métricas de derivados permanecen entre neutrales y bajistas

Ether (ETH) subió un 6.3% hasta los USD 1,350 el 13 de diciembre, imitando un intento similar fallido que tuvo lugar el 10 de noviembre. A pesar de alcanzar el nivel más alto en 33 días, las ganancias no fueron suficientes para infundir confianza en los traders según dos métricas clave de derivados.

La frustración de los alcistas puede explicarse en parte por el hecho de que el exchange Binance se haya enfrentado a una retirada de fondos casi récord de USD 1,100 millones en un periodo de 24 horas. El comportamiento inusual se produce mientras Binance intenta apagar múltiples disputas sobre su prueba de reservas y solvencia general en cripto Twitter. Según el CEO de Binance, Changpeng Zhao, las publicaciones en las redes sociales no son más que FUD.

Sin embargo, las reservas de USD Coin (USDC) de Binance se vaciaron después de supuestos problemas con las horas de banca comercial.

El flujo de noticias negativas continuó el 13 de diciembre, cuando la Comisión de Bolsa y Valores de Estados Unidos (SEC) presentó cargos contra Sam Bankman-Fried, ex director ejecutivo del exchange de criptomonedas FTX, ahora en quiebra. Los nuevos cargos se presentan justo un día después de su detención por las autoridades de Bahamas a petición del gobierno estadounidense.

El 13 de diciembre, la Comisión de Negociación de Futuros de Productos Básicos de los Estados Unidos (CFTC) también presentó una demanda contra Sam Bankman-Fried, FTX y Alameda Research, alegando violaciones de la Ley de Intercambio de Productos Básicos y exigió un juicio con jurado.

Los traders se sienten aliviados de que Ether esté cotizando por encima del nivel de USD 1,300, pero el repunte ha sido impulsado principalmente por el índice de precios al consumidor (IPC) de noviembre en 7.1% interanual, que fue un poco más suave de lo esperado. Más importante aún, se espera que la Reserva Federal de EE. UU. (FED) decida sobre el aumento de las tasas de interés el 14 de diciembre y los analistas esperan que el tamaño de los aumentos de tasas disminuya ahora que la inflación parece haber alcanzado su punto máximo.

En consecuencia, los inversores creen que Ether podría volver sobre sus ganancias recientes si los comentarios del presidente de la Reserva Federal, Jerome Powell, adoptan un ángulo agresivo, un punto destacado por el trader CryptoAceBTC:

Liquidity is low in market

And retracing quickly is only way to bring in buyers and sellersI think Fed meet will be Hawkish and price will retrace this CPI pump

Bitcoin USD 18k USD 18.5k resistance

Bitcoin USD 18k USD 18.5k resistance

Will wait for Fed meet to load shorts— Cryptoce (@CryptoAceBTC) December 13, 2022

Veamos los datos de derivados de Ether para comprender si la bomba sorpresa tuvo un impacto positivo en el sentimiento de los inversores.

El repunte a USD 1,300 tuvo un impacto limitado en la confianza

Los traders minoristas suelen evitar los futuros trimestrales debido a la diferencia de precios con respecto a los mercados al contado. Mientras tanto, los traders profesionales prefieren estos instrumentos porque evitan la fluctuación de las tasas de financiación en un contrato de futuros perpetuo.

La prima anualizada de futuros de dos meses debería negociarse entre +4% y +8% en mercados saludables para cubrir costos y riesgos asociados. Cuando los futuros se negocian con descuento en comparación con los mercados al contado regulares, muestra una falta de confianza por parte de los compradores apalancados, lo que es un indicador bajista.

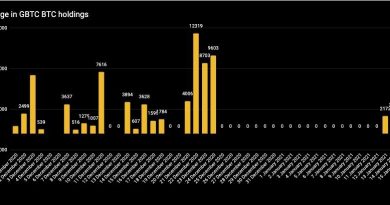

El gráfico anterior muestra que los traders de derivados permanecen en “modo de miedo” porque la prima de futuros de Ether está por debajo del 0%, lo que indica la ausencia de demanda de apalancamiento de los compradores. Aún así, tales datos no indican que los traders esperen una acción de precio adversa adicional.

Por esta razón, los traders deben analizar los mercados de opciones de Ether para comprender si los inversores están valorando mayores probabilidades de movimientos de precios negativos inesperados.

Los traders de opciones estaban a punto de volverse neutrales

La inclinación del 25% de la delta de las opciones es una señal reveladora cuando los creadores de mercado y las mesas de arbitraje están cobrando de más por la protección al alza o a la baja.

En los mercados bajistas, los inversores en opciones otorgan mayores probabilidades de una caída de precios, lo que hace que el indicador de sesgo suba por encima del +10%. Por otro lado, los mercados alcistas tienden a llevar el indicador de la delta por debajo del -10%, lo que significa que se descuentan las opciones de venta bajistas.

El indicador de la delta mejoró considerablemente entre el 7 y el 11 de diciembre, pasando de un temible 16% a un precio neutral de opciones de riesgo equilibrado del 9.5%. El movimiento indicó que los traders de opciones se sentían más cómodos con los riesgos a la baja. Sin embargo, la situación cambió el 13 de diciembre después de que Ether no logró romper la resistencia de USD 1,350.

Dado que el sesgo delta de 60 días es del 14%, las ballenas y los creadores de mercado se muestran reacios a ofrecer protección a la baja, lo que parece extraño, teniendo en cuenta que ETH cotiza al nivel más alto en 32 días. Tanto los mercados de opciones como los de futuros apuntan a que los traders profesionales temen que la resistencia de USD 1,300 no se mantenga antes de la reunión de la FED.

Actualmente, las probabilidades favorecen a los osos de Ether porque la bancarrota del exchange FTX aumentó la posibilidad de una regulación más estricta y trajo malestar a los inversores en criptomonedas.

Los puntos de vista, pensamientos y opiniones expresados aquí pertenecen únicamente al autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Este artículo no contiene consejos ni recomendaciones de inversión. Cada movimiento de inversión y negociación implica un riesgo, los lectores deben realizar su propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.