El interés abierto de Ethereum alcanza los USD 7.7 mil millones, aumentando la posibilidad de una contracción de posiciones cortas por encima de USD 1,500

El sentimiento de los traders sobre Ether (ETH) ha mejorado notablemente, ya que el precio subió un 7.5% entre el 2 y el 6 de octubre, pero la recuperación del nivel de USD 1,350 no fue lo suficientemente convincente como para desencadenar una actividad alcista por parte de los traders de derivados.

El precio de Ether sigue estando un 32% por debajo del nivel de USD 2,000 visto por última vez el 14 de agosto, y la tasa media de transacción de la red se situó cerca de los USD 2 tras la fusión.

La actualización más significativa de la cadena Ethereum se produjo el 15 de septiembre, pasando de una tecnología de minería de alto consumo energético a un conjunto de validadores necesarios para depositar 32 ETH en staking.

Aunque es necesaria para implementar la futura fragmentación o la capacidad de procesamiento en paralelo, la fusión no fue diseñada para resolver los problemas de escalabilidad en la fase actual. En consecuencia, la red Ethereum no ocupa ninguno de los cinco primeros puestos de aplicaciones descentralizadas por usuarios, según DappRadar.

Por esta razón, el análisis de datos de los derivados es valioso para entender el grado de confianza que tienen los inversores en que el Ether mantenga la subida y se dirija hacia los USD 1,500 o más.

El sentimiento posterior a la fusión sigue siendo de neutral a bajista

Los traders minoristas suelen evitar los futuros trimestrales debido a su diferencia de precio con los mercados al contado. Sin embargo, los futuros trimestrales son los instrumentos preferidos de los traders profesionales porque evitan la fluctuación perpetua de los tipos de financiación de los contratos.

En los mercados neutrales o alcistas, estos contratos a mes fijo suelen negociarse con una ligera prima respecto a los mercados al contado porque los inversores exigen más dinero para retener la liquidación. Esta situación no es exclusiva de las criptomonedas, y los contratos de futuros deberían negociarse con una prima anualizada del 4% al 8% en mercados saludables.

La prima de futuros de Ether ha sido negativa desde la fusión del 15 de septiembre, lo que indica una demanda excesiva de apuestas bajistas, una situación alarmante conocida como “backwardation”.

Para excluir las externalidades específicas del instrumento de futuros, los traders deben analizar también los mercados de opciones de Ether. El sesgo delta del 25% muestra cuándo los creadores de mercado y las mesas de arbitraje están cobrando de más por la protección alcista o bajista.

En los mercados alcistas, los inversores en opciones dan mayores probabilidades a un aumento del precio, lo que hace que el indicador de sesgo caiga por debajo del -12%. Por otro lado, el pánico generalizado del mercado induce un sesgo positivo del 12% o superior.

El sesgo de la delta a 30 días se mantuvo por encima del umbral del 12% hasta el 3 de octubre, lo que indica que los traders no están dispuestos a asumir riesgos a la baja utilizando opciones de ETH. Sin embargo, el sentimiento cambió rápidamente a un nivel neutro el 4 de octubre, ya que los creadores de mercado y las mesas de arbitraje han comenzado desde entonces a cotizar con probabilidades similares de una subida o bajada de precios para ETH.

No se espera una subida hacia los USD 1,500, pero es posible

Las métricas de los derivados sugieren que los traders profesionales no confían en que Ether ponga a prueba la resistencia de los USD 1,500 a corto plazo. Los contratos de futuros han estado cotizando por debajo de los precios del mercado al contado, lo que indica una falta de interés en los largos de apalancamiento (compradores). Mientras tanto, los traders de opciones de Ether siguen cotizando casos alcistas y bajistas similares, mostrando poca convicción en las recientes ganancias de precio del 7.5%.

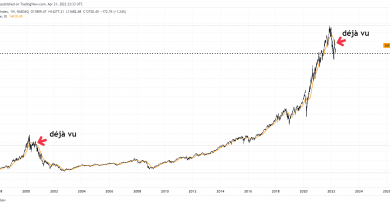

Hay USD 7,700 millones de interés abierto en contratos de futuros de Ether, y a juzgar por la prevalencia de las apuestas bajistas, un repunte sorpresivo podría provocar una compresión masiva de posiciones cortas.

Mientras que el apalancamiento ofrece una gran manera de aumentar la exposición y las ganancias, una oscilación inesperada de los precios podría conducir a liquidaciones forzadas que fortalezcan aún más el movimiento de los precios.

Los alcistas de Ether podrían tener dificultades para ganar terreno porque las incertidumbres macroeconómicas y regulatorias dictan la tendencia. Dicho esto, una subida inesperada del 10% hacia los USD 1,500 tomaría a los osos por sorpresa y provocaría liquidaciones en las posiciones cortas.

Los puntos de vista y las opiniones expresadas aquí son únicamente las del autor y no reflejan necesariamente las opiniones de Cointelegraph.com. Cada inversión y movimiento comercial implica un riesgo, debes llevar a cabo tu propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.