Dos años desde la caída ocasionada por el COVID-19: 5 cosas que hay que saber sobre Bitcoin esta semana

Bitcoin (BTC) comienza una nueva semana luchando por conservar el soporte mientras aparecen en el horizonte cambios macroeconómicos clave.

En lo que podría ser una semana crucial para bitcoin y la relación de las altcoins con los activos tradicionales, la Reserva Federal de los Estados Unidos será el principal tema de conversación para los inversores.

En medio de un ambiente de inflación todavía rampante, la flexibilización cuantitativa aún en curso y la agitación geopolítica centrada en Europa, hay mucha incertidumbre en el aire, sea cual sea el comercio.

Si a esto le añadimos que bitcoin no se ha beneficiado del caos, el resultado es una gran frialdad: ¿qué haría falta para infundir confianza?

Así como parece que nada podría romper el statu quo de los mercados de bitcoin, que han estado atascados en un rango de negociación durante todo el año 2022, los próximos eventos podrían, sin embargo, proporcionar el catalizador para un cambio radical tanto en el sentimiento como en la acción del precio.

Cointelegraph echa un vistazo a los factores que ayudarán a mover los mercados en los próximos días.

Rusia, China, la inflación y la Fed

Lo peleen o no, la Reserva Federal es clave en los precios de las criptomonedas esta semana.

El 16 de marzo, los responsables de la política monetaria decidirán si proceden o no a una subida de los tipos de interés que se espera desde el año pasado.

La Reserva Federal tiene un problema: la inflación está al rojo vivo. Pero también lo está el deseo de reducir su balance récord tras dos años de excesos debidos al coronavirus.

Por lo tanto, se prevé que una subida de los tipos sea modesta -quizás un cuarto de punto básico-, pero las implicaciones podrían ser considerables para los Bitcoiners.

BTC ya ha demostrado estar firmemente ligado a la renta variable estadounidense, y cualquier reacción instintiva a la Fed probablemente se copiará.

Las acciones no son amigas de las subidas de tipos, ya que el periodo de dinero fácil que acompañó a las reacciones del COVID-19 fue una especie de era dorada que solo terminó a finales de 2021. Esto llega a medida que la realidad de los movimientos de la Fed golpea en casa. Y bitcoin, por su parte, alcanzó un máximo histórico en noviembre y luego inició un rápido descenso.

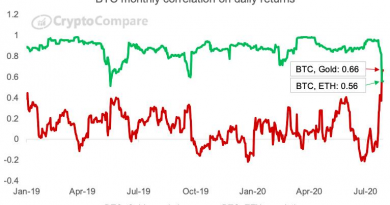

“Esta semana será importante para los traders de criptomonedas y renta variable, ya que se espera que la Fed decida una subida de tipos de un cuarto de punto esta semana. Bitcoin y Ethereum se han vinculado al SP500 en 2022, y estas decisiones deberían tener un gran impacto en las criptomonedas”, resumió la firma de análisis Santiment el 14 de marzo.

Sin embargo, la Fed no es el único actor macroeconómico del que deben preocuparse los Bitcoiners.

En Europa, los legisladores están listos para votar sobre la legislación de las criptomonedas; algunos tratan de instigar una prohibición de proof-of-work (Poprotocols cita las preocupaciones ambientales).

Tomorrow, March 14th, the European Parliament ECON Committee will vote on the MiCA, the regulation that will define the course of cryptocurrency adoption in the EU. #Bitcoin may face discriminatory treatment due to PoW consensus. Thread

— Arnab Naskar (@Arnab_Naskarr) March 13, 2022

Mañana, 14 de marzo, el Comité ECON del Parlamento Europeo votará sobre el MiCA, la regulación que definirá el curso de la adopción de criptomonedas en la UE. Bitcoin puede sufrir un trato discriminatorio debido al consenso proof-of-work. Hilo

Aunque los críticos ya han descartado la idea por considerarla ridícula, la amenaza para el sentimiento de una posible victoria se mantiene.

“Una prohibición de PoW sería una prohibición de adivinar un número”, advirtió Knut Svanholm, autor de Bitcoin: Sovereignty Through Mathematics.

“Piensa en lo que implicaría una prohibición así.”

Al lado, el conflicto ruso-ucraniano sigue avanzando junto con sus repercusiones económicas: Rusia corre el riesgo de entrar en suspensión de pagos, y las sanciones y los bloqueos comerciales se suman a las presiones inflacionistas.

Por su parte, en China el propio COVID-19 vuelve a estar en el punto de mira debido a un número creciente de residentes que han estado en cuarentena.

El precio al contado “celebra” dos años desde la caída ocasionada por el COVID-19

Por tanto, las cosas son, en el mejor de los casos, precarias para los traders de bitcoin a corto plazo.

Dado que cualquiera de estos factores macroeconómicos podría desencadenar una nueva caída de la renta variable, para muchos bitcoin se sentía como un blanco fácil al comenzar la semana.

“Todavía no hemos visto la caída de la capitulación como todas las demás caídas macro que hemos visto”, argumentó la popular cuenta de Twitter Crypto Tony.

Tal movimiento capitulador ya se ha experimentado como una dura posibilidad, y el momento sería sombrío, llegando casi exactamente dos años al día en que el par BTC/USD cayó a USD 3,600 en la primera ronda del caos de COVID-19.

Today is the 2 year anniversary of #Bitcoin’s supposed death.

Congrats to those who bought this dip, legendary stuff. pic.twitter.com/2nA8Joithk

— Dylan LeClair (@DylanLeClair_) March 12, 2022

Hoy se cumplen 2 años de la supuesta muerte de Bitcoin. Felicidades a los que compraron durante este chapuzón, algo legendario

Como informó previamente Cointelegraph, los niveles de soporte siguen sin ser reclamados ya que los USD 40,000 se niegan a aguantar más de unos pocos días u horas.

En el cierre semanal se produjo una caída de última hora hacia los USD 37,000, pero el par BTC/USD consiguió recuperar gran parte del terreno perdido para cotizar en torno a los USD 38,600 en el momento de escribir este artículo.

Analizando las perspectivas a corto plazo, el compañero de la cuenta de Twitter Plan C recurrió a su Modelo de Suelo de Confluencia para concluir que un macro fondo de precios podría llegar en el próximo mes.

Sin embargo, dicho mínimo podría caer en torno a los USD 27,000. Esto llevaría a Bitcoin por debajo de su precio de apertura de 2021 y brevemente fuera del rango que ha consolidado desde entonces.

⚠️ Very Important Post

The floor #Bitcoin price of the accumulation phases was within 0-29 days, of the last 3 crosses

We had a cross 9 days ago, will history repeat? #Crypto

Last 3 times, resulted in a #BTC price drop to my Confluence Floor Model, currently at $26,820. pic.twitter.com/pcB3UgknUz

— Plan©️ (@TheRealPlanC) March 13, 2022

⚠️ Post muy importante. El precio mínimo de Bitcoin de las fases de acumulación estuvo dentro de 0-29 días, de los últimos 3 cruces. Tuvimos un cruce hace 9 días, ¿se repetirá la historia? Las últimas 3 veces, resultaron en una caída del precio de BTC hasta mi modelo mínimo de confluencia, actualmente en USD 26,820.

“No estoy convencido de que vayamos a los USD 27,000, pero si la historia se repite por 4ª vez consecutiva, ese podría ser el mínimo de esta fase de acumulación”, añadió Plan C en Twitter.

La acumulación ofrece un tenue resquicio de esperanza

Sobre el tema de la acumulación, parece que no todo son malas noticias cuando se trata de la demanda de Bitcoin a los precios actuales.

Como informó Cointelegraph, las ballenas han estado activas en los últimos días, mientras que la proporción de la oferta global de BTC controlada por los inversores más pequeños ha alcanzado un máximo de un año.

Ahora, esos hábitos se están reflejando en los nuevos y continuos descensos de la oferta de los exchanges.

Los cambios fueron señalados por Philip Swift, creador del recurso de análisis on-chain LookIntoBitcoin, el 1 de marzo.

#bitcoin balance on exchanges making new lows pic.twitter.com/zgqfSMNuoZ

— Philip Swift (@PositiveCrypto) March 14, 2022

El saldo de bitcoin en los exchanges marca nuevos mínimos

Datos separados de la firma de análisis on-chain CryptoQuant confirman la tendencia y muestran que de los 21 principales exchanges que cubre, los saldos de BTC están en su punto más bajo combinado desde principios de agosto de 2018: 2.32 millones de BTC.

La historia de los saldos de los exchanges es bastante compleja, ya que los distintas exchanges muestran tendencias diferentes.

En la última edición de su boletín semanal, The Week On-Chain, publicado el 7 de marzo, la plataforma de análisis on-chain Glassnode dedicó una atención significativa al fenómeno, señalando que la oferta del lado de la venta en general sigue siendo “bastante modesta” dadas las circunstancias macro.

“Durante la gran volatilidad de los acontecimientos macro y geopolíticos de las últimas semanas, los volúmenes de flujos netos de los exchanges también son razonablemente estables, a pesar de un ligero sesgo hacia los flujos de entrada esta semana”, señalaron entonces los investigadores.

Los últimos datos de Glassnode muestran que los exchanges han perdido desde entonces otros USD 1,900 millones en BTC en la última semana.

El sentimiento del mercado no impresiona a nadie

Quizás no sea sorprendente, pero el sentimiento de Bitcoin y de las criptomonedas en general está apuntando firmemente a la baja esta semana.

Después de dos meses de fluctuaciones y falsificaciones, los alcistas están cansados y la amenaza de una capitulación inducida por la macroeconomía flota en el aire.

“El sentimiento de Bitcoin se siente peor ahora que en julio de 21, y el precio está más de USD 8,000 por encima del mínimo de julio de 21”, resumió la cuenta de análisis de Twitter On-Chain College.

Al examinar la realidad on-chain esta semana, el recurso de investigación, conocimiento y educación Cane Island Digital Research destacó el volumen como otra señal reveladora de que el impulso de bitcoin había caído.

“El volumen de bitcoin es un indicador horrible del precio, pero es un indicador decente del sentimiento”, comentó.

“Es difícil pensar que el volumen pueda bajar mucho más, lo que significa que bitcoin debe estar cerca de un fondo.”

#Bitcoin volume is a horrible indicator of price but it is a decent indicator of sentiment. It’s hard to think that volume could go much lower, which means bitcoin must be close to a bottom. pic.twitter.com/6wWtsxLDHa

— Cane Island Digital Research (@CaneDigital) March 13, 2022

El volumen de bitcoin es un indicador horrible del precio pero es un indicador decente del sentimiento. Es difícil pensar que el volumen pueda caer más, lo que significa que bitcoin debe estar cerca de un fondo

Aunque esto podría ser un indicador de una capitulación y un cambio de tendencia próximos, el miedo seguía siendo palpable.

Mark Yusko, fundador, consejero delegado y director de inversiones de Morgan Creek Capital Management, describió los números de Cane Island como un sentimiento “que se acerca a un lavado de cara.”

Por su parte, el Índice de Avaricia y Miedo de las Criptomonedas sigue en el territorio del “miedo extremo”, cerca de la marca 20/100, que ha actuado como una línea en la arena desde mediados de febrero.

¿Despegue de los bonos del volcán?

¿Estás buscando un contrapunto a las aparentemente interminables malas noticias de las fuentes macro?

Podría llegar esta semana en forma de El Salvador y la emisión de sus tan esperados bonos de Bitcoin a diez años, conocidos informalmente como los bonos volcán.

El país, que fue el primero en adoptar bitcoin como moneda de curso legal el año pasado, ha recurrido desde entonces a la energía geotérmica de un volcán para minar BTC.

Para ello, ahora busca asociaciones de inversión a largo plazo mediante la emisión de bonos ligados directamente a la minería, un movimiento que tiene a los comentaristas entusiasmados con la posibilidad de que el dinero fluya hacia el ecosistema.

Aunque la fecha exacta de la emisión de los bonos, que se espera que atraiga USD 1,000 millones, sigue siendo desconocida, se sospecha que podría producirse esta semana.

Aparte de los beneficios de utilizar el dinero en efectivo para invertir en BTC, las consecuencias a largo plazo del plan de El Salvador, si tiene éxito, deben ser subestimadas como un cambio en el paradigma económico mundial, según el ex jefe de estrategia de Blockstream, Samson Mow.

En una entrevista con Saifedean Ammous en el Podcast de Bitcoin Standard este fin de semana, Mow fue tan optimista como cualquiera sobre las perspectivas.

“Si El Salvador consigue este bono, le mostrará al mundo que no es necesario depender del FMI o de cualquier instituto central de crédito que no necesariamente tenga el mejor interés en el corazón, sino que se puede financiar todo con bonos respaldados por Bitcoin”, dijo.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Sigue leyendo: