Datos de las opciones de Ethereum sugieren que la batalla por ETH en USD 4,000 está al menos a una semana de distancia

Durante los últimos 40 días, Ether (ETH) se negoció en una modesta tendencia alcista, respetando un canal estrecho la mayor parte del tiempo. El líder absoluto del sector de contratos inteligentes disfrutó de un breve repunte hacia los USD 4,000 en la primera semana de septiembre, pero una caída posterior llevó el precio al canal ascendente.

Durante este tiempo, los NFT registraron transacciones récord en agosto, obstruyendo la red Ethereum y causando que las tarifas de transacción promedio superaran los USD 40 a principios de septiembre. Aunque el volumen de los NFT ha seguido disminuyendo en septiembre, se siguen acuñando nuevos artículos cada minuto, independientemente de si se están negociando.

El 13 de septiembre, Cathie Wood, CEO de Ark Invest, una gestora de activos norteamericana de USD 58 mil millones, comentó que Ark apunta a una asignación de 60% de Bitcoin y 40% de Ether. Ark Invest tiene posiciones relevantes en acciones de Coinbase (COIN) y Grayscale Bitcoin Trust (GBTC). Además, Wood ha sido una defensora de Bitcoin desde hace mucho tiempo.

Los inversores de Ether podrían haber tenido suerte ya que uno de sus mayores rivales, Solana (SOL), se enfrentó a una caída de 7 horas el martes. La red estuvo caída por un aumento repentino en el volumen de comercio e inundó la cola de procesamiento de transacciones.

Otro incidente ocurrió el 14 de septiembre, luego de que la red de acumulación de capa dos de Ethereum, Arbitrum One, se desconectara durante 45 minutos. El equipo atribuyó el tiempo de inactividad a un lote masivo de transacciones enviadas al secuenciador Arbitrum durante un corto período de tiempo.

Estos eventos apuntan hacia la importancia de la actualización ETH 2.0, que traerá procesamiento paralelo y reducirá drásticamente las tarifas de transacción. Curiosamente, Ethereum también se enfrentó a una gran secuencia de bloques inválidos por parte de alguna entidad maliciosa. Sin embargo, la gran mayoría de los clientes de la red (software) rechazaron el ataque fallido.

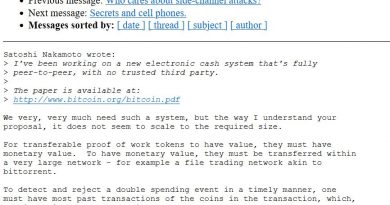

Como se muestra arriba, los bajistas fueron tomados por sorpresa y el 95% de los instrumentos de venta (put) se han colocado a USD 3,500 o menos. En consecuencia, si ETH permanece por encima de ese precio el viernes, solo USD 8 millones en opciones de venta neutrales a bajistas se activarán al vencimiento.

Una opción de venta es un derecho a vender Bitcoin a un precio predeterminado en la fecha de vencimiento establecida. Por lo tanto, una opción de venta de USD 3,000 deja de tener valor si ETH se mantiene por encima de ese precio a las 8:00 am UTC del 17 de septiembre.

La relación call-put refleja una situación equilibrada

La relación call-put de 0.95 representa la pequeña diferencia entre las opciones de compra (call) valoradas en USD 173 millones frente a las opciones de venta (put) de USD 181 millones. Esta vista de pájaro necesita un análisis más detallado que considere que algunas de las apuestas son inverosímiles considerando el nivel actual de USD 3,500.

Por ejemplo, si el precio de vencimiento de Ether el viernes es de USD 3,300, entonces cada opción de compra (call) por encima de ese precio no valdrá nada. No tendría mucho sentido pagar por el derecho a adquirir ETH a USD 3,700 en ese caso.

A continuación se muestran los cuatro escenarios más probables considerando el precio actual de Ether. El desequilibrio que favorece a cualquiera de las partes representa el beneficio teórico del vencimiento. Los datos a continuación muestran cuántos contratos se activarán el viernes, dependiendo del precio de vencimiento.

- Entre 3.100 y 3.300 dólares: 2,100 opciones de compra frente a 20,300 de venta. El resultado neto es de USD 58 millones a favor de los instrumentos de protección de venta (bajistas).

- Entre USD 3,300 y USD 3,500: el resultado neto está equilibrado entre bajistas y alcistas.

- Entre USD 3,500 y USD 3,700: 17,600 opciones de compra frente a 2,300 de venta. El resultado neto es de USD 55 millones que favorecen las opciones call (alcistas).

- Por encima de USD 3,700: 17,600 opciones de compra frente a 2,300 opciones de venta. El resultado neto favorece las opciones call (alcistas) en USD 85 millones.

Esta estimación bruta considera que las opciones de compra (call) se utilizan exclusivamente en estrategias alcistas y las opciones de venta (venta) en operaciones neutrales a bajistas. Sin embargo, los inversores podrían haber utilizado estrategias más complejas, que normalmente implican diferentes fechas de vencimiento.

Se espera una ligera volatilidad para esta semana

Los compradores y vendedores se enfrentarán a pequeñas ganancias al mover el precio de Ether para aumentar sus retornos en el vencimiento de las opciones semanales del viernes. La disputa por los USD 3,500 podría ser interesante, pero podría ser de cualquier manera.

Para poner las cosas en perspectiva, el vencimiento de las opciones mensuales de ETH el 24 de septiembre actualmente tiene un interés abierto de USD 1,600 millones. Por lo tanto, es probable que ambas partes concentren esfuerzos durante la próxima semana.

Los puntos de vista y opiniones expresados aquí son únicamente los del autor y no reflejan necesariamente los puntos de vista de Cointelegraph.com. Cada inversión y movimiento comercial implica un riesgo, debe realizar su propia investigación al tomar una decisión.

Sigue leyendo: