¿Cómo rediseñar nuestro portafolio en tiempos inciertos?

Si bien es cierto que nadie es adivino, el inversor no tiene más opción que invertir con una expectativa. De los análisis y los avalúos, surgen las suposiciones. Y, luego, de las suposiciones, surgen las compras o las ventas. El optimista piensa que el precio de su activo favorito va a subir en el futuro. Y el pesimista piensa exactamente lo contrario. El estratega, en su lugar, se prepara para ambos escenarios. ¿Qué pasa si el precio baja? ¿Qué pasa si el precio sube? Lo que se quiere es crecer financieramente con la mayor estabilidad posible.

Todos los tiempos son inciertos. Los mercados piensen con frecuencia que han encontrado claridad, pero es falso. Se trata de una ilusión pasajera. Las tendencias sí existen por supuesto. En ocasiones, los precios suben mucho. En ocasiones, los precios bajan mucho. Al igual que sí existen los períodos de relativa estabilidad y los periodos de relativa inestabilidad. Los mercados fluctúan todo el tiempo. Lo ideal, como inversor, es, por supuesto, comprar barato para vender caro. Ahí yace la ganancia.

Lo primero no es encontrar el activo maravilla. Lo primero es poner la casa en regla. ¿Qué significa esto? Significa ganar más de lo que gastamos teniendo el estilo de vida que nos gusta. Es decir, estamos satisfechos con nuestro estilo de vida. No tenemos deudas. Tenemos un buen seguro de salud. Poseemos un fondo de emergencias. Y nuestros ingresos superan nuestros egresos. Con nuestra casa en regla, es inevitable ir acumulando capital para invertir.

¿Qué es la libertad financiera? En realidad, no se trata de ser el hombre más rico del mundo. En el fondo, no es vivir sin trabajar y, al mismo tiempo, tenerlo todo. Yo diría que la libertad financiera es la posibilidad de vivir según nuestros gustos. Tener lo que necesitamos en todo momento. Y poder movernos a placer. Bueno, esa vida tiene un costo. O sea, se puede presupuestar. Algunas personas son felices con una bicicleta. Otras son felices con un avión. El estilo de vida es personal. Por ende, el presupuesto de nuestra vida ideal es particular.

Tenemos nuestros ingresos, nuestros egresos y nuestras inversiones. Nuestras inversiones se financian con nuestro capital. ¿Capital? Capital es el dinero que nos queda de los ingresos que no gastamos y ponemos a producir para obtener ingresos adicionales. El objetivo de invertir es crecer financieramente. Lo último que queremos es perder dinero. De hecho, es mejor colocar nuestra capital en activos estables (no crecer) que perder dinero.

Ahora bien, llegó el momento de explorar dos conceptos fundamentales: Riesgo y oportunidad. El riesgo financiero nos habla de la posibilidad de perder dinero. Técnicamente hablando, riesgo no es volatilidad. Sin embargo, los activos riesgosos suelen ser los más volátiles. Y la volatilidad es la forma más fácil de perder dinero. En la práctica, el riesgo y la volatilidad son parientes muy cercanos, porque despiertan en los inversores miedos casi idénticos en apariencia.

Por otro lado, tenemos la oportunidad. La oportunidad es la posibilidad de ganar dinero. Por lo general, la oportunidad viene unida al riesgo. O sea, los activos más rentables suelen ser los más riesgosos (debido a su elevada volatilidad). Ofrecen una gran oportunidad. Y los activos más seguros suelen ser los menos rentables (debido a su estabilidad). Conceptos: Riesgo, oportunidad, estabilidad, seguridad.

Analicemos esta frase: “El único riesgo es no invertir en Bitcoin”. De hecho, no hay riesgo en no invertir. Esa frase es un juego de palabras bastante falaz. Las personas que deciden no invertir en Bitcoin no están asumiendo ningún riesgo. En todo caso, está perdiendo una gran oportunidad. Están perdiendo la posibilidad de ganar dinero. Pero no están asumiendo el riesgo de perderlo. Es un error terrible confundir riesgo con oportunidad.

Hagamos una pregunta. ¿Qué pasa si Bitcoin llega a $10K? ¿Qué pasa si Bitcoin llega a $100K? Pensemos por un momento que tenemos todas nuestras inversiones en Bitcoin. Ahora pensemos en el mejor escenario. Y, luego, pensemos en el peor escenario posible. Si en el peor escenario, nuestro estilo de vida se ve perjudicada significativamente, llegó el momento de rediseñar nuestro portafolio. ¿Vale realmente la pena poner en riesgo nuestro estilo de vida por un lujo? Hay personas que están dispuestas a perderlo todo por un yate nuevo. No tiene mucho sentido.

Lo más sensato siempre es asumir riesgos asimétricos a nuestro favor. ¿Qué pasa si Bitcoin llega a 0? Nada. ¿Qué pasa si Bitcoin llega a un millón de dólares? Me doy un buen lujo. Por otro lado, si, con el hipotético desplome de Bitcoin, nuestra vida se va por el drenaje, eso demuestra que estamos asumiendo un riesgo innecesario por codicia. Llegó el momento de reducir el riesgo y ponerle más estabilidad a ese portafolio. ¿Y si Bitcoin se va a la luna? No importa. Es mejor perder una oportunidad que perder nuestro dinero.

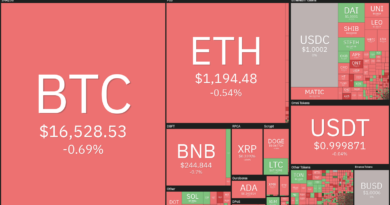

Hay dos tipos de bitcoiners: Los idealistas y todos los demás. Los idealistas normalmente han adoptado el dogma libertario de los escarabajos del oro. Es decir, Bitcoin es un activo seguro en un mundo al borde del colapso. Eso implica que invertir en Bitcoin siempre es buena idea, porque el mundo va de mal en peor. Las demás suelen ser más pragmáticas. Lo hacen por dinero. No es cuestión de política, dogmas ni ideas preconcebidas. Es cuestión de evidencia. ¿Cuál es la volatilidad de Bitcoin? ¿Cómo se correlaciona con los mercados bursátiles? ¿Cómo responde ante una desaceleración económica? ¿Cómo se comporta ante los distintos escenarios macroeconómicos?

Los inversores en todo el mundo están nerviosos debido a la incertidumbre. Si el optimismo genera valentía y codicia, el pesimismo genera prudencia y miedo. La incertidumbre crea un mercado más conservador. Lo que normalmente significa la búsqueda de activos más estables. Claro que lo mejor es comprar en tiempos de incertidumbre, porque el miedo baja los precios. Por ende, es posible comprar barato. Pero existe una excepción a esta regla tan famosa en la filosofía contraria. Al comienzo de un ciclo bajista. En ese momento, no es muy sensato comprar las caídas, porque el precio aún está muy elevado.

El diseño de nuestro portafolio debe protegernos del peor escenario y, al mismo tiempo, exponernos a la oportunidad del mejor escenario. Es decir, debemos con estrategia asumir un sabio punto medio. No perdamos el tiempo prediciendo el futuro, porque el futuro es incierto. Tampoco es muy sensato contagiarnos con los sentimientos del mercado. Lo ideal es administrar los riesgos y las oportunidades en una proporción acorde a nuestras aspiraciones y nuestro estilo de vida. Pon tu casa en regla. Pon tu portafolio en regla.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.