¿Cómo influyen las Fintech en el trabajo remoto? Análisis de experto

Stefano Angeli, CEO de Utoppia, compartió con Cointelegraph en Español un análisis realizado sobre el papel que cumplen las fintech y los neobancos en la vida de los trabajadores remotos.

El trabajo remoto ha ido en aumento durante los últimos años, pero en 2020, con el repentino estallido de una pandemia global, incluso las empresas que no creían en el poder del teletrabajo no tuvieron más remedio que unirse a la tendencia.

Es una realidad que cada vez son más las personas que eligen trabajar en forma remota. Mejor equilibrio entre el trabajo y la vida personal; mayor productividad y la posibilidad de incrementar exponencialmente sus ingresos. Estos son algunos de los beneficios que trae consigo esta modalidad.

Según un informe realizado por “Hired” (2022 State of Tech Salaries: Navigating an Uncertain Hiring Market) que abarca los Estados Unidos, Canadá y el Reino Unido, los teletrabajadores del sector tecnológico cobran una media de 3,000 dólares más al año.

“Será por estos motivos, que el 85% de los gerentes cree que tener equipos con trabajadores remotos se convertirá en la nueva norma. En esta línea, nuestra gran apuesta es que, a 10 años vista, el 50% de los trabajadores en mercados emergentes que tengan entre 20 y 40 años, adopten esta modalidad de trabajo de forma full o part time, prestando servicios para empresas o clientes de mercados desarrollados”, afirma Stefano y agrega: “¿Por qué? La respuesta es simple. El impacto positivo que genera en las personas es enorme y está a la vista. Definitivamente es un punto de inflexión en la vida profesional y personal de quienes se animan a dar el salto. Estamos cambiando, y nuestras prioridades también”.

“La cultura digital ha dejado obsoletas las fronteras y la tecnología moderna nos permite acceder a un mundo mucho más amplio que la ciudad, país o región donde vivimos. Hoy se puede impactar al mundo masivamente desde donde sea que estemos. Estamos frente al nacimiento de una nueva forma de vida ‘sin fronteras’, que será masivamente adoptada, impactando al mundo fuerte y positivamente”, resalta el CEO.

Stefano expresó: “Sin embargo, las finanzas personales internacionales siempre han sido un punto doloroso. Enviar o recibir dinero de clientes, empleadores o familiares fuera de su propio país es muy costoso o hasta muchas veces inviable. Lo mismo sucede cuando una persona que reside en un país quiere acceder a productos bancarios como ahorro, inversión, financiamiento o pago de consumos ‘corrientes’. Es aquí donde las Fintech cumplen un rol clave”.

Sobre las Fintech

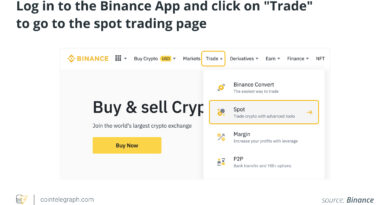

Fintech es un acrónimo de los términos “finanzas” y “tecnología” y se refiere a cualquier negocio que utiliza tecnología para mejorar o automatizar servicios y procesos financieros.

El término abarca una industria en rápido crecimiento que sirve a los intereses de los consumidores y las empresas de múltiples maneras. Desde la banca móvil y los seguros hasta las criptomonedas y las aplicaciones de inversión.

Para resumir, podemos decir que las Fintech ayudan a simplificar las transacciones financieras para consumidores o empresas, haciéndolas más accesibles y eficientes. También se puede aplicar a empresas y servicios que utilizan Inteligencia Artificial, macrodatos y tecnología blockchain aplicada a servicios financieros.

Entre los ejemplos se destacan las empresas de pago enfocadas al movimiento de dinero a bajo coste, las billeteras de criptomonedas y los Neobancos o también llamados digital banks.

Con respecto a estas últimas, los Neobancos, son compañías que funcionan a través de apps. Valiéndose de la tecnología para ofrecer servicios bancarios de una forma más intuitiva, accesible y cien por ciento digital, pudiendo tener licencias propias o utilizando licencias de otras entidades financieras para llevarlo a cabo, y debiendo cumplir con las regulaciones y normativas de cada mercado donde opera.

“Asimismo, dentro de este universo nos encontramos con dos tipos bien diferenciados: los que atienden necesidades de ahorro, cobro, pago, transferencias, inversión y crédito para un país o región en particular, como Nubank en LATAM o Revolut en Europa. Y por otro lado, los que resuelven necesidades financieras globales como es el caso de Utoppia, un neobanco diseñado y construido para no residentes de Estados Unidos, que brinda la posibilidad de acceder a una cuenta en dólares en el sistema bancario de USA”, destaca Stefano Angeli y añade: “Vale aclarar que también existen actores como Payoneer o Wise, pero que se enfocan más puntualmente en resolver necesidades relacionadas con pagos internacionales”.

“Trabajadores remotos, freelancers, creators, entrepreneurs, artistas e incluso deportistas, son algunos de los usuarios más frecuentes. Nosotros los definimos como ‘borderless people’, gente que vive y trabaja en distintos lugares a la vez, y necesitan una solución integral”, remarca Stefano.

El CEO concluye diciendo: “En resumen, ya no hay dudas que estas tecnologías, cualquiera sea su categoría, llegaron para democratizar el acceso al sistema financiero, tanto doméstico como internacional, siendo ya utilizadas por cientos de millones de personas hoy en día. Trabajar desde cualquier lugar del mundo, para cualquier lugar del mundo, es posible. Es aquí, donde primero el desarrollo de habilidades profesionales de aplicación remota y demandadas globalmente; y luego, las Fintech, se convierten en aliados estratégicos para adoptar, cada vez más, una vida sin fronteras”.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.